目 次

年収を幾ら以下にしたらいいの?

今回は既婚者の妻に対してお話しする記事です。

とにかくややこしいのですが、できるだけ理解していただけるように努力します。ですから最後までお付き合いください。

何がそんなにややこしいのか?

あなたは「○○円の壁」という言葉を知っているでしょう!?

あの壁とは・・・

- あなたの年収を○○円以内に抑えると夫の所得から配偶者控除を受けられる

- あなたの年収を○○円以内に抑えると社会保険の被扶養者になることができる

などという意味を持っています。

ややこしい理由の一つ目は

その壁がいくつも存在する 時々壁の位置が変わる

ことです。

ややこしい理由の2つ目は

自分のことなのか夫のことなのかをつい混同してしまう

からです。

確かに複雑怪奇です。

でも、ここで奮起してあらましを頭に入れてしまえば、以後う〜んと理解が深まります。変更があってもついていけます。

正しい理解は間違いなく生活に貢献するので、少し時間を使っても頑張って消化吸収の必要な理由がここにあります。

さて、この記事では三つの特徴をもたせました。

1.できるだけ「あなた」(妻)」と「夫」という言葉の使い分けで進める

これを「配偶者」と記すれば、どっちからどっちを見ても配偶者なので、「配偶者」を多用することで混乱が生じる可能性があると思うのです。

2.家庭の収入に関しては夫が主であなたが従とする

深い意味はありません。最もポピュラーであって説明上わかりやすいだろうという事です。

3.あなたも夫も給与収入のみ

という単純前提にします。

部分に引っかからないで、大きく全体を理解していただければ幸いです。

では早速説明していきましょう。

収入と所得の違い

本題に入る前に、まず「収入」と「所得」の違いを明確にしておきます。知っている方は飛ばしてください。

税金関係の説明では両方ともよく使われる単語で、知らず知らずのうちに読み手は混同してしまう可能性が大です。

この違いをはっきりと認識しながら読み進むことが大切です。

「収入」と「所得」はどう違うのか?

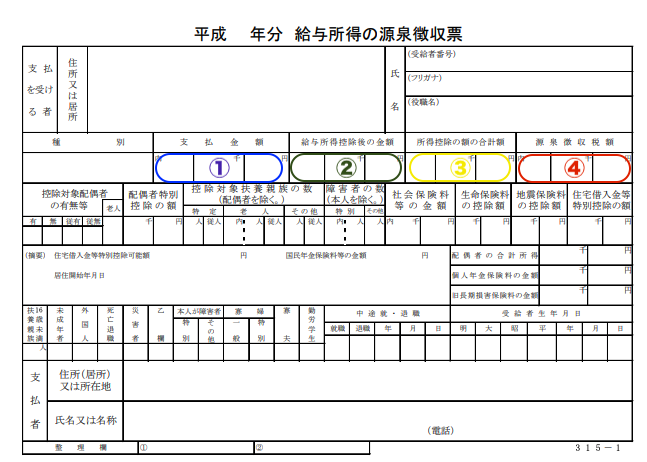

下の源泉徴収票に沿って覚えておくと忘れにくいと思います。

- 給与収入:あなたが会社から受け取る(何も引かれる前の)給与そのもの。(下の源泉徴収票の①、但し、交通費や出張交通滞在費は非課税なので含まれない)

- 給与所得:給与収入①から給与控除額を引いた金額が②で給与所得と呼ばれています。

- 所得控除額:下の③の金額。②から控除する金額の合計。控除の内訳は下の段に記載されています。この記載金額合計に配偶者や扶養者に関する控除と基礎控除(38万円)を全部足すと③の数字になります。

- 課税所得:(②ー③)で得られる数字が課税所得。これに税率をかけると所得税④が算出されます。

「収入」と「所得」ってかなり違うでしょ、押さえていただきましたでしょうか。では、次に進みます。

103万円の壁(所得税)

例えば、あなたがパートで働いていて、年収を103万円までにしておくと所得税がゼロ円(払わなくても良い)になるというお話です。

その理由は・・・

- 給与所得控除:65万円

- 基礎控除:38万円

なので、控除トータル金額=65万円+38万円=103万円

つまり、給与所得=収入金額103万円-控除金額103万円=0円

となり、所得税が発生しないのです。

よく「年収103万円以内に抑えよう」という話を聞きますが、その理由の一端がここにあるわけです。

逆に、年間給与収入が103万円を超えると所得税が発生するので、103万円が壁だとなるわけです。

(早速「収入」と「所得」が出てきました。違いを明確に理解して読んでくださいね。)

住民税は自治体により違う

所得税がゼロでも、だからと言って自動的に住民税もゼロとはなりません。なぜなら所得税とは計算根拠が違うからです。

住民税は自治体によって少しづつ違います。時々大げさに報じられているケースも散見されますが、しかし、そこまで大きな差はありません。

少なくとも、それが理由で引っ越しとかはあり得ません。そんなことをしたらトータルのコストは心理負担も合わせとんでもなく大きくなります。

因みに、大阪市の場合を例にとりますと・・・

課税所得=年収103万円ー給与所得控除65万円ー市民税基礎控除33万円=5万円

となって、所得税の時のように課税所得がゼロにはなりません。5万円です。

この5万円をもとに計算するわけですが、市税と府税(県税)の2本立てです。

- 大阪市民税=5万円×8%-税額控除2千円+均等割3500円=5,500円

- 大阪府民税=5万円×2%-税額控除500円-均等割1800円=2,300円

よって、地方税合計=5,500円+2,300円=7,800円 となるわけです。

(大阪市の場合、年収が98万円であれば住民税はゼロですね。でも年収103万円稼げるなら市民税を払ってもこっちの方が手取りは多いです。)

うかっとしがちですが、所得税とは違い住民税は翌年に支払が発生します。つまり、前年一年間の所得に対して課税され、翌年の6月から支払いが発生します。

退職した時にうっかりするんですね。翌年にくるんですよ、前年の住民税。これ忘れると、退職後結構ガクッと折れるので覚えておいてくださいね。

近年、超過課税といって標準税率を超える税率を条例で定めて課税する地方自治体が増えています。「環境税」とか「森林税」みたいなのがそうですね。

更に、本体の住民税そのものを引き上げる動きもあります。

地方自治体の財政が楽になることはないので、間違いなく税率は上がっていくでしょう。

103万円の壁(配偶者控除)

次に説明する配偶者特別控除を含め、控除を受けられるのは妻であるあなたではなく夫の方です。誤解しないでくださいね。

上記のようにあなたの年間給与収入が103万円以内であれば、所得税はゼロとなり全く支払わなくてもよいのでした。

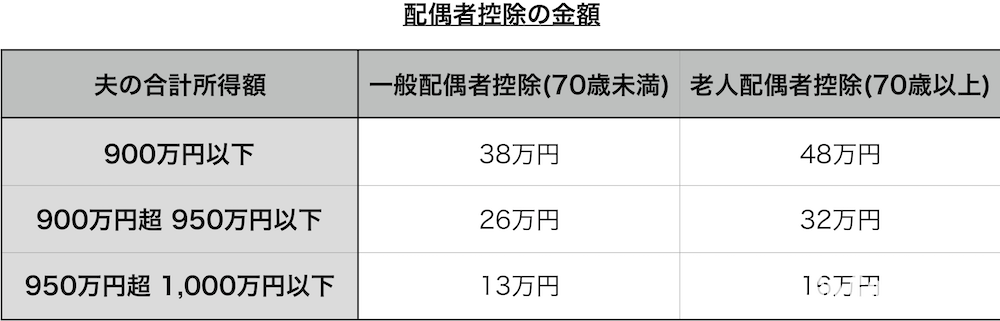

そしてそれに加え、夫の所得(年間1,000万円以内であれば)からは配偶者控除として、最大38万円(あなたが70歳以上なら48万円)が控除されるのです。

以下の配偶者控除一覧表を参照してください。

但し、夫の年間所得が900万円を超えると配偶者控除が段階的に引き下げられ、1,000万円を超えると制度の適用そのものがなくなります。

(38万円×税率)分だけ夫の納税額が少なくなるのです。

以上からちょっとくどいですがまとめますと、あなたの給与年収が103万円以内(且つ夫の年収が900万円以内)だと・・・

- あなたの支払う所得税はゼロ(支払わなくて良い)

- 夫の支払う所得税は(38万円×税率)分だけ減税される

ということになります。

配偶者控除適用要件

さて、以上のような配偶者控除が、全ての場合において無条件に当てはめられるかというとそれは違います。適用要件があるのです。

控除を受けるための要件

以下の4つの条件を全て満たして初めて夫の給与に対し配偶者控除の適用が受けられます。

- 妻は民法上の配偶者であること(実際に婚姻届を出している、つまり内縁ではない)

- 納税者(夫)と一緒に暮らしていること

- 年間所得合計金額が38万円以下であること(あなたの年間給与総額が103万円以下)

- 青色事業者の専従者として給与を受けてないこと、白色申告者の事業専従者でないこと

普通に結婚されていて夫婦共会社勤務者であれば、引っかかる部分は特にないはずです。

150万円の壁と201万円の壁(配偶者特別控除)

今度は2つの新しい壁が出てきました。あなたの年収が103万円を超えた場合、配偶者控除は適用されないけれど、代わりに配偶者特別控除の適用があるよ、というお話です。

まずは結論から申し上げますね。

150万円の壁:夫の給与から配偶者特別控除の最高金額を控除できる妻の年間給与収入の上限

あなたの年間給与収入が150万円を超えると、その額が大きくなるに従い夫の配偶者特別控除額は少なくなっていきます。

201万円の壁:夫の給与から配偶者特別控除を控除できる妻の最高年間給与収入

つまり、あなたの年間給与収入が150万円以内なら、一番多い配偶者特別控除を夫が受けられます。

が、あなたの年間給与収入が201万円を超えると、夫は配偶者特別控除を受けることができなくなるということです。

これも先に説明しました通り、夫の年間所得が1,000万円以内で適用される制度で、1,000万円を超過すれば適用外になります。

あなたの年収が103万円の壁を超えた途端に・・・

- あなたの給与に所得税がかかる

- 夫の給与から配偶者控除がなくなる

「それではではあまりに極端な変化だ」ということで緩和措置として配偶者特別控除が設けられています。

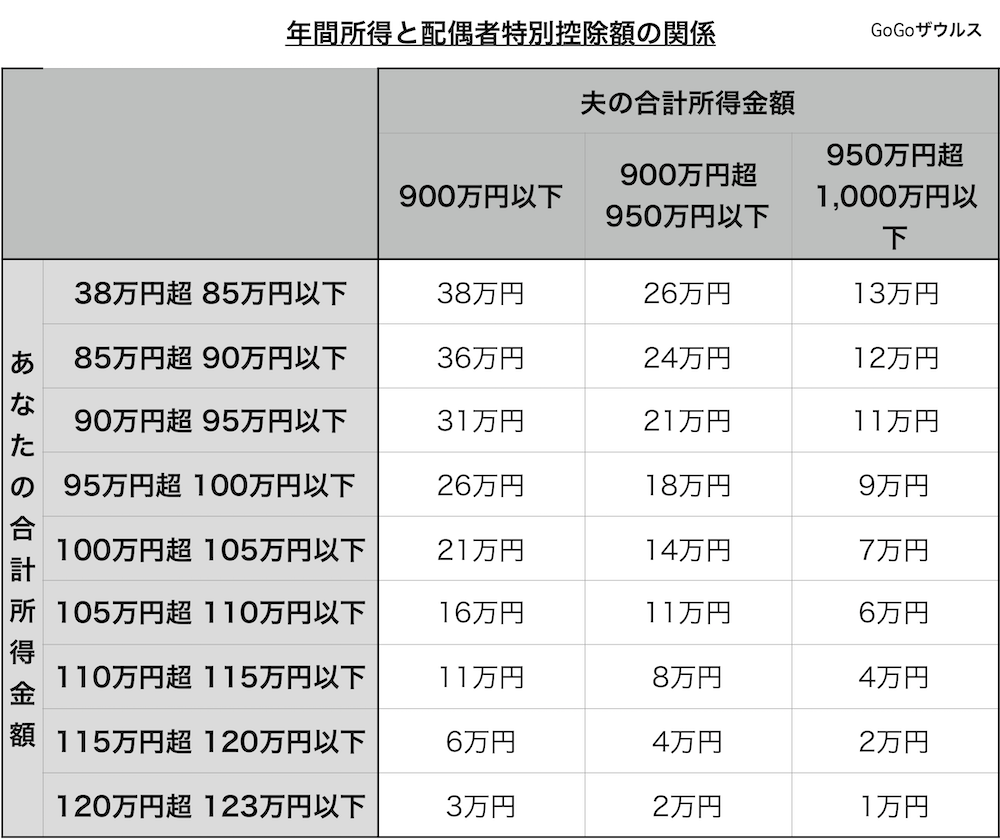

またクドイおさらいですが・・・

- 配偶者控除と同様、夫の年間所得の多さによって控除額が変わる。

- 控除額はあなたの年間所得の多さによっても変わり201万円を超えると控除は受けられなくなる。

- 夫の年間所得が900万円以下で、且つ、あなたの年収が150万円までなら(夫の所得から)配偶者控除(最高金額)の適用が受けられます。

150万円までなら103万円の壁と同じじゃないか、と思われるでしょう。同じなんですが、決定的に違う点が一つあります。それは・・・

- あなたの年間給与収入額が103万円以下・・あなたに所得税がかからない

- あなたの年間給与収入額が103万円超〜150万円以下・・あなたに所得税がかかる

それから、配偶者控除と違う点をもう一つあげると、あなたが70歳以上であっても優遇はありません。

ということで、配偶者特別控除についても、夫の年間所得とあなたの年間所得と控除額の関係の一覧表を作ってますのでご覧ください。(いずれも所得で記載されているので、上に掲載の「給与収入と所得の関係」を参照してください)

控除を受けるための要件

さて、配偶者控除と同じようにこれを受けるための要件がありますので、それを以下に記します。

- 夫の合計年間所得が1,000万円以下であること

- あなたが民法上の配偶者であること(実際に婚姻届を出している、つまり内縁ではない)

- 納税者(夫)と一緒に暮らしていること

- あなたの年間所得金額が38万円超123万円以下であること

- 青色事業者の専従者として給与を受けてないこと、白色申告者の事業専従者でないこと

- あなたが他の人の扶養家族になっていないこと

以上で所得税関係の壁の話は終わりです。もう壁の話は終わりと思いきや、実はまだ他にも壁はあるのです。この際一緒に覚えてしまいましょう。

社会保険の106万円と130万円の壁

今まではあなたの年収と所得税の関係を、主に配偶者(特別)控除を絡めて説明してきました。

ここでは全く別の壁、社会保険における壁について説明します。

二つの扶養

- 税制の扶養:これは復習ですが、扶養すべき妻がいる夫の負担軽減をするためにあるもので配偶者控除と配偶者特別控除があるのでした

- 社会保険の扶養:夫が会社員の場合、一定の条件を満たせば、保険料の支払いなしに妻や家族が夫と同じ保険の適用を受けられる制度です

もし、あなたが社会保険が適用される会社(法人であれば強制)の正社員(フルタイム)である場合は、社会保険に加入する義務があるということです。

つまり、あなたが正社員であれば、そもそも夫が加入している社会保険上の被扶養者にはなれないのです。

以下の106万円の壁と130万円の壁の項では、あなたがパートやアルバイトで・・・

- あなたが社会保険の被保険者になる要件(加入義務が発生する要件)

- あなたが夫の社会保険の被扶養者なることができる要件

この二つについて説明します。これらは似ているようで実は全く別のことです。凄く誤解されやすい部分なので注意が必要です。

106万円の壁

よく言われる年収106万円の壁ですが、これはそうは言われているのですがちょっと違います。

正確な判定基準は、「月額8.8万円(通勤手当・残業代は含まない)」です。

8.8万円×12ヶ月=1,056,000円 ≒ 106万円

という事で、所得税関係の103万円や150万円に揃えて106万円としているのでしょう。でも、あくまでも基準は月額です。

月収8.8万円を含め、以下の判定基準を使うのは、あなたが 厚生年金の被保険者が501人以上の企業 にお勤めの場合です。

そしてこれは、夫の扶養に入れるかどうかを確認するためではなく、あなたが社会保険の被保険者として加入義務を負うかどうかを判断する基準です。

- 一週間の所定労働時間が(労働協約上)20時間以上である

- 雇用期間が1年以上(の見込み)である

- 賃金月額が8.8万円以上である

- 学生でない

以上4条件に全て該当する場合は、社会保険の被保険者として加入する義務があります。

月額8.8万円という賃金だけが判定基準ではないと理解していただけたでしょうか。

ということは、仮に、あなたの賃金が月額8.8万円を超えていても週間労働時間が20時間に満たない場合は、上記四つの加入義務要件は気にしなくてもよいことになります。

とはいえ、そんなケースは珍しいでしょうから、一般的にはあなたの賃金月額を8.8万円( ≒ 年額106万円)未満に押さえておくことで、夫の扶養に入っていられるのです。

H29.4.1から厚生年金保険の被保険者数が常時500人以下の企業であっても、下記のいづれかに該当する場合は上の4条件が適用されます。

- 労使合意に基づき申し出をしている法人・個人の事務所

- 地方公共団体に属する事務所

130万円の壁と勤務日数・時間の関係

106万円の壁で述べた要件全てにあなたが該当しない場合は、以下の点に留意が必要です。

- あなたの年収(見込み)が130万円(通勤手当含む)以上の場合は夫の社会保険の扶養から外れる

- あなたの労働時間が正社員の1週間及び1ヶ月の所定労働時間の3/4を超える場合は社会保険に加入する義務が生じる

つまり、あなたの年収(見込み)が130万円未満で、且つ、労働時間が正社員の1週間及び1ヶ月の所定労働時間の3/4に満たない場合のみ・・・

- 夫の健康保険の扶養に入れる

- あなたが20歳以上60歳未満であれば国民年金手続きは夫の会社でしてくれ保険料も支払う必要がない

ということになるのです。それ以外の条件の場合は、以下の通りです。

1.あなたの年収は130万円未満 しかし あなたの労働時間が正社員の1週間及び1ヶ月の所定労働時間の3/4以上である

この場合は、「3/4以上」が社会保険加入要件に合致する(加入する必要がある)ので夫の扶養からは外れる。

2.あなたの年収は130万円以上 しかし あなたの労働時間が正社員の1週間及び1ヶ月の所定労働時間の3/4未満である

この場合は、「130万円以上」が夫の扶養から外れる要因となるが、「3/4未満」で社会保険に加入する資格もない。なので、あなたは国民健康保険と国民年金に加入し自分で保険料を支払う必要がある。

月収基準

106万円の壁のところでも申し上げましたが、社会保険の場合は月額基準です。

ここでいう130万円も確定年収ではなく、過去三ヶ月の報酬月額を基準にして向こう一年の報酬算定を行う場合が多いようです。

組合毎の取り決めなので、詳しくはお勤め先の保険組合に確認しないとわかりません。

会社の手当

夫が会社から支給される「家族手当」も支給される・されない境目の壁が存在するので、この確認も大切です。

この壁になる金額も、あなたの適正年収を考える際には忘れないように勘案してください。

まとめ

たくさんの壁が出てきましたね。

103万円・106万円・130万円・150万円・201万円

もし、これらを見てなんの数字かパッとひらめいたら、もう大丈夫です。理解ができている証しです。

「なんでここまでややこしいことを(`ε´)」と思うことが意味ないとは言いませんが、よく理解して自分に活かすことが、より大切ではないでしょうか。

その上で、あなたの年収がどれくらいであるのが得というか納得できる線なのか、じっくりと計算してみる必要があります。

これは一概には言えません。

夫の年収、あなたの年収、それぞれに適用される控除額(種類が多い)などが絡み合ってくるからです。

今回解説した金額の壁あたりは、計算しておいたほうがいいと思います。

しかし、もしあなたが300万400万とガンガン稼ぐ能力があるのなら、今回申し上げたことは全く気にせず、思いっきり稼ぐことに専念するのがいいです。

最後に・・・

今の手取りにばかり気が行っていれば、項目を問わず、とにかく天引きを減らしたい気持ちになるでしょうが、働き方次第で社会保険の加入資格が得られるなら再考する価値はあります。

たとえば、もちろん得られる手取りと年収の関係を気にすることも大事ですが、将来受け取る年金の額も大事ですよ。

社会保険の加入者として独立していることも、案外大切だと感じる時があると思いますよ。

どんなに先だと思っても、その時が来れば、感覚としては過ぎ去った期間は一瞬ですからね。

そうなって、判断ミスを残念がっても時は戻せません。

貰える予定の年金の金額を頭に置きつつ、さらに、今どうすべきかを再度考えるのは無駄ではないと思います。

コメントを残す