教育にはお金がかかる

結婚してやがて子が誕生しますね。その時に初めてというか改めて命をつなぐ意味を身をもって感じたりします。説明のしようがない何か特別なことですよね。

そして小さな我が子を不慣れながらも育ててゆくうちに誰もがその将来を考えるでしょう。頭悪くてもいいからまっすぐに大きくなってほしいとか、私のできなかった夢を叶えてほしいとか。

本来他人同士である夫婦を繋いでくれる子という存在。間違いなく幸福の一大要素であり希望であり、日1日と育つ姿に感動し笑顔を見ると疲れも飛ぶでしょう。

しかし、そう言った顔が緩むことだけで済まないとどこかの時点で心底感じる日が来ます。そう、お金です。「この子が成人するまでにいったい幾ら位お金がかかるのだろうか?」

そういう話をすれば夢も希望のないでしょ、ではありません。早期からお金の計画をきちんとするから夢や希望が実現するのです。

実際に必要な金額を具体的に把握する

幼稚園3年間、小学校6年間、中学校3年間、高校3年間、大学4年間。合計19年間です。改めて見てみると、結構長く感じますね。でもあっという間です。必要なお金の把握を早期にしましょう。

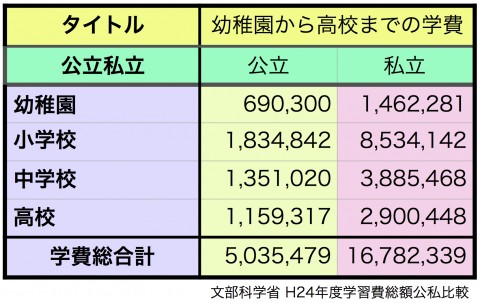

そこで、主に文科省の資料を基にそれぞれにおいてかかる必要金額を表にしてみましたので一度ご覧下さい。

1.幼稚園

2.小学校

3.中学校

4.高校

5.幼稚園から高校までの学費合計

6.大学

7.コース別学費

どうでしょうか。薄々は感づきながらも実際にこういう数字を見てみると、子供1人にかかる教育費の大きさを改めて実感せずにはおれませんね。

そして、進むコースによってかなりの差ができるますのでコース別の表も作成しました。

これを見ますと

- 全部公立のコースの教育費総合計 約1,014万円(約54万円/年)

- 全部私立で大学理系コースの教育費総合計 約2,465万円(約130万円/年)

となりその差は1,400万円(76万円/年)以上にもなります。夢や希望と現実の隙間を埋める知識と戦略が必要です。何を知ってどう計画を立てていけばいいのか、以下にご説明します。

子供を育てる上での支援制度

子供の成長に伴って必要になる資金の確認とそれに備える計画は非常に大切です。1年2年のことではなく非常に長期にわたる負担なので、それだけ遠方を見据えたプラン作成と実行が大切です。

さて、国や自治体では出産・子育てにかかる多様な補助を用意しており、これを理解し上手に利用することは大きな家計の助けにもなるので、是非有効利用しなければいけません。

主な内容は下記の通りですが、その他お勤め先の独自の制度などがあれば是非利用してください。

いづれにしましても一度住んでおられる市区町村のホームページで確認し、不明な点があればあらかじめ電話で聞くなどの理解促進をお勧めします。

妊婦健診の補助券

母子手帳の申し込みをしたら、その受け取り時に一緒に14枚もらえます。この補助券は出産までの健診に利用します。

出産育児一時金

健康保険に加入している方(当然被扶養者も)を対象に出産時に申請すれば

- 1児につき普通42万円が支給される

- 双子三つ子などの場合は生まれた人数分だけ支給されます(病院、医師の証明が必要)

- 妊娠4ヶ月以降の死産・流産も適用される

- 会社の担当部署に申請するか、国保の場合は市区町村に申請する

- 希望すれば出産育児一時金を直接医療機関に支払う方法もある(自費を用意しなくても良い)

https://www.kyoukaikenpo.or.jp/g3/cat315/sb3080/r145

児童手当

子育て支援としての国の制度です。

市区町村に申請して受け取りますが所得制限があります。申請をした翌月からが支払い対象となりますので、出産後直ちに届出をしてください。

また、毎年現況届を提出し続ける必要があって、忘れると過去にさかのぼった支給は受けられませんので、毎年忘れずに現況届を提出してください。

- 3歳まで 15,000円

- 3歳から中学生まで 10,000円(第3子は15,000円)

子ども医療費助成制度

各自治体が独自で行う制度で、都道府県がそれぞれに助成内容を決めて、財務状況によって市区町村が上乗せをする仕組みです。

従って女性を受けられる子供の年齢上限や助成方法、保護者の所得制限の有無などは属する市区町村に確認をする必要があります。

年齢的には15歳年度まで助成されているケースが多く、親としては大変に助かるところです。一度属する市区町村のホームページをご覧ください。

育児休業給付

雇用保険に加入されている方が対象となる国の助成制度です。これは育児休暇中の減収を補助する制度で最長で1年6ヶ月間の休業期間を対象とします。

支給される条件は

- 1.休業開始前の2年間に、1ヶ月あたり11日以上出勤した月が合計12か月以上あること。

- 2.育児休業中に休業以前の給与の8割以上を勤め先から受け取っていないこと。

- 3.休業中の出勤は一月に10日を超えないこと。ただし、休業終了日を含む月は休業が1日以上あること。

支給金額は以下の通りで、上限が設定されている。

- 1.休業開始後6ヶ月間は

休業開始前の給与月額×67%と285,420円の低い方 - 2.休業開始後6け月を超過してからは

休業開始前の給与月額×50%と213,000円の低い方

上にも書きました通り雇用保険加入者に対する制度なので、加入していない方(アルバイト・パートタイマー・契約社員など)は注意が必要です。

児童扶養手当

片親或いはそれに準ずるの児童を監督保護している母親または監督保護し生計を一にしている父親、若しくは父母に代わり養育しているものに支払われる国の制度です。

手当額は支給を受けるものの所得によって規定されています。また、第二子には5,000円が第三子以降には3,000円が加算されます。また支給期限は対象児童が18歳に成った以降の最初の3月末までとなっています。

各市区町村で手続きをし、毎年受給者資格確認のために現況届を提出する必要があります。

児童育成手当

各自治体が国の指針に基づき独自に運用している片親所帯の児童育成支援制度です。従って、全ての市区町村で受けられるとは限りません。お住いの市区町村ホームページでご確認ください。

もし制度がある自治体であれば所得制限がありますが、通常は13,500円制度の支給が受けられます。

学資をどう工面するか

お子さんの今後に必要な教育費をどう工面して払ってゆくかという問題に対して、実際の必要額算定と国や自治体の補助を見てきました。

さて、教育費を毎月の給与から支払いができればそれでいいですが、或いは途中までは可能だがそれ以降は難しいという場合は、備えなければなりません。貯蓄です。

どう計画して貯蓄を実行してゆくかはそれぞれのご家庭次第ですが、その選択肢の一つが学資保険です。

生命保険という商品のおさらい

保険とは他の記事にも詳しく述べてますが、手術を伴う長期入院通院治療や死亡事故にあった時等の所謂万が一に備えて契約する商品です。

そういった万が一の時には毎月の賭け金の何十倍、時には何百倍のお金が手に入ります。

みんなが持ち寄ったお金を「万が一」の人にドサっと渡すので、当然掛け捨てです。その「万が一」が多く発生するのであれば掛け金は高くなるか受取金額が少なくなるかです。

逆にほとんど発生しなければ掛け金は安くなるし保険金支払いも手厚くなります。いづれにしても本来保険契約の原理とはそういうもので貯蓄ではありません。

学費保険

では学費保険は貯蓄じゃないのか? その正体は、「本来の掛捨保険+運用預け金」のようなものです。なんか変でしょ。私も変だと思います。

保険会社がなぜ貯蓄を取り扱うのでしょうか。しかも純粋な貯蓄商品は取り扱えないので、必ず掛捨保険部分がくっついています。

当然ですが、掛捨保険部分の割合が多ければ返戻率は悪くなります。逆に最小にしておけば貯蓄運用部分が大きくなり返戻率は高くなります。

ネット申し込みではなく相対で申し込むと、一般的には掛捨部分の多い契約を保険会社は勧める傾向にあります。

「何があるかわからないですから、いざという時の保障を厚くしておきましょう」とかなんとか。

私が一貫して推奨しているのは「保険と貯蓄は分けて考える」ということです。日本では、保険契約とは返戻金が必ずあるものと誤解している人が非常に多いです。

ですから学資保険を契約するにしても、本線は学資確保です。その上で保険契約たる掛捨部分を幾ら入れることが可能か、と考えるのが順序です。

良い学資保険

上述のように主目的は子供の学資を確保することですから、良い学資保険とは返戻率の高い商品を指します。

逆に相応しくない商品とは返戻率の低い商品の事です。「お子様のためにもご主人の万が一を考えて手厚い保障を」というような言葉に乗らないでください。

そんな言葉に乗って契約した商品の返戻率が元本割れとかであれば、それこそ本末転倒です。

学資保険払込受取の特徴

返礼率1割以上の商品を見てみました。商品によって細かい部分には違いがありますが、大まかにまとめると

- 1.高い返礼率を実現するために払いこみ終了日を満期日の4〜5年前に設定しているケースが多い。一般的に払込を早期に終了するような契約にすれば返礼率は高くなる。しかしこれは保険会社の運用実績ではないので微妙。

- 2.受取は対象になる子が18歳になった時から毎年年1回同額というパターンが多い。例外として子供が18歳の時と22歳の時の2回という保険会社があった。学資保険と銘打ちながら22歳に支払いってどういう発想なのか。

学資保険のメリット

1.銀行の定期預金や積立預金よりはマシ

20年近く支払い続けて受取収益が支払い総額の1割では良い運用結果とは言い難いです。歴史的な低金利時代なのでしょうがないとも言えます。

今時銀行の定期預金とか積立預金なんかをする方はいないでしょうが、それと比較すれば受取収益としてはまだマシです。

2.収益は一時所得で優遇されている

最終的に受け取る収益には税金がかかるのか、という質問への答えです。まず課税所得は以下のように計算します。

課税所得=一時所得=(総受取金額-総払込金額-特別控除50万円)×1/2

ですから保険料を250万円支払って返戻金が300万円であれば差額が50万円となり、特別控除が50万円ありますから税金は0円ということになります。

こういう総合課税の対象となる一時所得は課税対象金額が1/2になるので非常に優遇されていると思います。

3.生命保険控除の対象である

学資保険は一般生命保険料控除の対象になります。実際に支払った保険料から剰余金などを差し引いた正味の年間支払い金額が以下のように所得から引かれます。

- 支払保険料2万円以下 全額控除される

- 支払保険料2万円超4万円以下 支払保険料×1/2+1万円が控除される

- 支払保険料4万円超8万円未満 支払保険料×1/4+2万円が控除される

- 支払保険料8万円超 一律4万円が控除される

学資保険のデメリット

1.資金を長期間固定される

銀行の定期預金や郵便局の定期貯金は中途で解約しても元本割れはないのです。ところが何かの事情で中途解約すると保険契約においてはしばしば元本割れを起こすことになります。

ですから契約した以上最後まで契約を全うしないと損する可能性がありますし、それならば定期預金の方がマシだったということにもなりかねません。

2.運用利回りが低い

確かに定期預金よりはマシだけれど長期間預けてせいぜい収益部分は1割前後です。年利に換算すれば本当にわずかなものです。

一般的に、超低金利時代には拘束性の高い長期投資はむいていません。変動金利制ではないので長期金利が上昇し始めたら目も当てられないことになります。

学資保険に向いている人

- お金の運用に興味のない人

- お金の運用に自信のない人

- お金の運用の勉強をするのが嫌な人、時間がない人

全然OKです。学資保険いきましょう。上述のポイントをしっかり踏まえて利回りの良い受け取りやすい商品を選びましょう。

何より大切なことは学費を貯めることです。毎月倦まず弛まず積み立ててゆくことです。5年10年と続ければ必ず学費支払いの強い味方になります。

とりあえず児童手当をこれに当ててはいかがでしょうか。例えば18年間で500万円を貯める目標なら、ごく大雑把に

500万円=約23,150円×12か月×18年

となるので児童手当の15,000円か10,000万円を充当して、足らずをお給料から加えるという要領です。

不足する資金の調達

上に示した表で明らかなように大学生時代の学費が突出して高額になっています。ですからこの記事もそこに照準を合わせています。

もし、子供が大学入学するのにその費用の全額を工面できなかった場合、それでも入学させようとすれば、何らかの借入をしなければなりません。

その一つが奨学金でありもう一方が教育ローンなどの名がつく借入です。何れにしても一部の例外を除いて返済が伴います。

金融機関の教育ローン

一般的なローンです。ただ資金使途が限定されているだけです。一部の例外を除いて、借入の翌月から元利金の返済が始まります。

あまりお勧めはできません。金利が高いし、手数料や保証料などを徴求されるし、ここまで来て尚親御さんがこの名目で借入をすることは本当に大きな負担になります。

教育一般貸付(国の教育ローン)

これは国の施策だけあってまだ使えるかな、と思えます。概要は

- 融資限度額 子供一人あたり350万円以内

- 金利 年2.05%固定(2015/11/10現在)

- 保証 連帯保証人を立てるか保証料を支払って教育資金金融保証基金に保証してもらう

- 返済期間 15年以内

- 返済方法 元利均等返済 希望すれば在学中元金据置利息のみ支払いも選択可

⇨http://www.jfc.go.jp/n/finance/ippan/kinri.html

日本学生支援機構奨学金

いわゆる奨学金はこれを指します。詳しくはサイトを見ていただくとしまして、非常に大きな特徴があります。

第一種

無利息である代わりに条件となる成績や所得制限に厳しいハードルがあります。

- 借入金額上限 216万円(国公立大学に自宅通学の場合)

- 金利 無利息

- 返済 卒業後その年の10月から最長14年

第二種

金利がつきます。しかし成績も所得制限も第一種より緩やかです。どれくらいの成績で対象になるのかは年度年度の枠と申込数にもよるので一概には言えないみたいです。

- 借入金額上限 324万円(国公立大学に自宅通学の場合)

- 金利 在学中は無利息

卒業後に発生し、契約時に固定金利か5年に1回の見直し変動化を選択できる

2015/11現在では何れにしても1%未満 - 返済 卒業後その年の10月から最長19年

民間の金融機関で借りることに非常に消極的な理由をわかってもらえるでしょうか。

まとめ

今回の記事の骨子は、タイトルに「保険」を入れてはいますが、学資を作る方法と国や自治体の支援策について幅広く解説しています。

子達を社会に送り出すのは本当に大変なことです。

- 備えとしてお金を貯める作っていく方法

- 受けられる支援の内容と金額

- 不足するお金の調達方法

一つ一つを理解してきちんと押さえておくことが必要です。それとともに経済的限界を知っておくこともとても大切であると思います。

奨学金は自治体や民間のものもいろいろあるので、もしもの時はよく調べて、とにかく負担の少なくて利用出来る仕組みを選びましょう。

くどくて申し訳ありませんが民間金融機関のローンは本当にお勧めできません。商品としての長短というよりも負担過多に陥りやすいという傾向を危惧しております。

最後に、沢山の種類の金額を載せていますが、これらはほとんどが時代とともに変化していきます。従いまして、リンクを張っているものについては、リンク先で最新情報をご確認ください。

以上です。最後まで読んでいただきありがとうございました。

保険関連記事

コメントを残す