目 次

地震保険契約をするべきか否か?

私たち日本人にとって大きな地震は決して珍しくなく、よくニュースで見ますし、よそ事と思っていたら突然わが身に襲いかかってきたりします。

今日は2018年6月26日ですが、つい先日、私が住んでいる大阪でえらい大きな地震がありました。

食事中でしたが、一瞬でマグカップがひっくり返りジュースがこぼれてしまって、「これはいつもの地震とは違う」と直感しました。

そのあとはあなたもニュースでご存知の通りです。

超破壊的とまではいかなくても、食器が壊れたり、ドアが開きにくくなったり、といった体験をされた方は多いのではないでしょうか。

そういう時に思い出すのが地震保険です。「大地震に備えて今の内に契約しておくべきかしら?」

しかし、一戸建てと違ってマンションは一つの建物の中に専有部分と称する沢山の住居が入っています。それに共有部分なんてのもあります。

いざという時の損害査定が如何にもややこしそうじゃないですか。「ちゃんと契約通りのお金がもらえるのかしら?」

「思案のしどころだ」とお考えの方も多いと思います。でも具体的な思案ポイントの知識がない。どう考えたらいいものか?

そこでこの記事では、そこからもう一歩踏み込んで、「地震保険契約をすべきかどうか」を判断する材料をご提供しようと考えています。

これを読まれて、その結果どうするかはあなた次第です。

日本では必ず大地震が起きる

100年に一度なんて話じゃなく、もっともっと身近な問題です。まともに経験するのか、よその県で起こるのか。

もちろん規模程度は様々で、生涯で経験する地震が必ず破壊的大規模のものが含まれているというわけではないでしょうが。

いづれにしても必ず経験します。自分でなければ親兄弟親戚知人・・・。そう言い切る必然性が日本という場所にはあります。

なぜか?

地震は主に以下の2つの理由で起こります。

- プレートのずれ

- 断層の活動

日本は実に、4つものプレートの影響を受けます。

海側のフィリピン海プレートと太平洋プレートが、陸側のユーラシアプレートと北米プレートの下に毎年数cm潜り込み、同時に陸側プレードを引っ張ります。

これが続くために加わった力を解放しようと、プレートの境界で地震が起こります。

日本はまさにそれらの境界に乗っかっているわけで、そこから逃れられない以上、これはもう運命的なものであると考える必要があります。

もう一つの地震発生原因が断層のずれですね。日本には主な活断層が約2,000もあると言われています。それ以外に地中に埋れている活断層もたくさんあります。

私の住む大阪だけでも・・・

- 西に大阪湾断層帯が南北に伸び

- 東に生駒山断層帯が南北に伸び

- 北には有馬-高槻断層帯が東西に伸び

- ど真ん中には上町断層帯が南北に伸び

大きなものだけで四方八方こんなに囲まれてるんですよ。それに加えて小さいものもたくさんありますし。

これね、何も大阪に限ったことじゃなく日本中のどこに行っても変わりませんからね。どこがずれても地震です。

こんな環境下、世界の全地震の10%が、そしてマグニチュード6以上の地震は、なんと20%が日本或いはその付近で起きているのです。

幾つものプレートと無数の活断層、それらが互いに影響を及しあい、均衡が崩れると地震の発生となります。そういう場所での生活から逃げることができないのであれば、あとは備えるしかありません。

いろんな備えがある中で、この記事はお金の備えについて、とりわけマンション住まいの方向けに、地震に特化した保険のお話をしようとしています。

で、地震保険ですが、これは本当に契約する必要があるのでしょうか? いざという時にどんなふうに役に立つのか立たないのか?

あなたは何を考えて保険契約をしますかしませんか? 超大雑把に言うと、

- 毎月の掛け金(或いは毎年)と保険金の割合・・毎月1,000円の掛け金に対して保険金の満額が5,000円じゃ契約する人はいないでしょう。

- 保険金が出る条件・・これが一番大事。マンションが全階完全崩壊しないと出ないなら誰も契約しないでしょう。

この2つが最大の関心事項でしょう。

仮に十分納得して契約したつもりでも、いざ実際の損害査定を受けると、その結果に納得できるでしょうか。ネットで検索してみると、なかなかそうでもないようです。誤解してたのか、理解が不足してたのか。

しかしどちらにしても、契約者にその責を全て被せるのは酷です。そもそも保険契約は法律行為で難しいものです。約款を読んでみてください。何を言いたいのかわからない部分が沢山ありますから。

保険の勧誘員が情を含めたトークで勧誘できるようなものじゃないのです。

それに保険会社のサイトをのぞいてみてください。保険金がでるケースについてはあれこれ説明していますが、出ないケースについて納得できるような説明がありますか?

そういう諸々を含めてよく承知をし納得するか否かを判断できる力を身につける必要があります。

マンションの地震保険は有効なのか?意味があるのか?契約してもいいのか?

地震保険で保険金が出るのはどんな時?

折角契約してもいざという時に役に立たないなら毎月保険料を払う意味がないわけでして、どういう場合に保険金が出るのかは、よ〜く理解しておく必要があります。

ということで、保険金が出るのは次の3つの原因で・・・

- 地震

- 津波

- 噴火

次の4つの損害が発生した時です。

- 火災

- 損壊

- 埋没

- 流失

火災保険では補償されない

火災が発生したら火災保険に入っているからいいやん、と思うかもしれませんが、火災保険では地震・津波・噴火が原因の損失については保険金が出ないのです。ですから火災保険では地震は免責事項になっています。

そういうわけで、1923年の関東大震災や1964年の新潟地震においては、どんなに大型の火災保険に入っていても全く役に立たなかったのです。

大地震で建物が倒壊しました火事になりました。しかし「残念ですが、火災保険は地震を原因とする災害は補償してません」。

地震国日本において、それですみますか? 当然議論は起こります。

そして1966年、遂に「地震保険に関する法律」が制定され、国と損保会社が共同運営する地震保険が誕生したのです。

単発の火事のように点としてなら補償できるのが保険商品であって、大規模災害のように面として補償するのは難しいんですね。必要な資金も半端ないですし。ですから、地震保険の誕生そのものは評価できると思います。

では、個別の話として、あなたが契約したほうがいいと考えるか否かですが、それは契約の条件次第ですよね。

- 毎月の支払い保険料は相当大きいんじゃないでしょうか?

- 損害の程度に対して満足のいく保険金額が出るのでしょうか?

- どうやってどうやって損害の程度を判定するのでしょう?

- ひょっとして、大きな支払い保険料に対して小さな保険金では?

次々に色々と疑問が湧いてくるでしょう!? そう簡単に契約はできないですよね。そうです、もう少し具体的に判断できる材料が欲しいところです。

どの保険会社でも契約内容は一緒

先の説明しましたように、地震保険は半官半民的な性格を持つ、ある意味非常に公共性の高い保険契約なのですね。なので、一般的な火災保険では商品内容が各社によって色とりどりですが、地震保険は違います。

- 保険料

- 補償内容

この二つがどの保険会社でも一緒なのです。どこで契約しても契約内容に違いはありません。

商品の種類が色々あって迷うという心配はありません。逆にいうと、面災害での補償は保険会社が一社でできるようなものではないんですね。

上記の通り契約内容は全く一緒です。しかし・・・もし検索できるなら、被災された方の意見を読んでみてください。

各社ごとに対応が違うのです

いざという時に如何に迅速丁寧に対応してくれるのか? 何を信じて何を根拠にそれを判断するのか。

これは残念ながら私にもわかりません。社員個々の資質なのか、各社のカラーなのか。

「そういう事も判断材料の一つとして覚えておいてください」という意味で載せておきます。

保険金で被災前の生活を取り戻すことはできない

精神的な被害ではなくお金に換算できる被害の話ですが、地震保険で補償される金額では、いづれにしても元どおりの生活を回復することは不可能です。

先にも述べましたが、個別で発生する事故や火災の補償が手厚くなされるのとは異なり、面で発生する大規模災害では補償される金額には限りがあることをしっかりと押さえておく必要があります。

もう一度繰り返しますが、大地震で壊滅的な被害を被ると、一般の火災保険は適用されないし、地震保険で補償される金額のみでは、修繕ができなくなっても新しくマンションを購入する金額には程遠いのです。

ではなんのためにあるのか? 地震保険の目的は? それは・・・

被災者の生存、生活の安定に寄与すること

これに尽きます。ここにフォーカスされており、そういう意味で一般の火災保険とは支払い条件や手続きにおいてかなりの違いがあります。

支払われる条件や手続きが火災保険とは違う

一般的に、保険金支払いの条件として資金使途規制がよくあります。

つまり、(保険金支払目的に合致した)支払先に実際に支払った証明をする必要があったりするわけですが、地震保険にはそれがありません。入金された保険金は何に使っても構いません。

- 建物の一部補修

- 当面の生活費

- 一時的な避難場所として他府県に移動する費用

など、何に充当してもいいのです。

また、一般の火災保険では被害現場の鑑定その他手続きにかなりの時間を要します。従って保険金が支払われるまでにかかる時間も非常に長いです。

一方、地震保険の対象になる被害は面で発生するので、一時にどっと申請が来ます。ですから、それでも至急に保険金の支払いができるように、根本的な仕組みを変えています。

次に、具体的な補償の対象についてお話しします。

補償の対象になるものとならないもの

さて、では地震で損害を被ったら、潰れたもの、壊れたもの全てが補償対象になるのでしょうか、ならないのでしょうか。

実はここの理解もとっても重要で、補償されないものがあります。しっかりと押さえておきましょう。補償される対象は・・・

- 住居(居住用の建物)

- 生活家財(居住用の建物に収容されている家財)

この2つのみです。ですから建物と言っても・・・

- 会社事務所

- 倉庫

- 工場

- 投資目的で購入したマンション

など、住居としては使われていない物件は補償の対象にはなりません。

マンションの場合

マンションはご承知のように・・・

- 共有部分(エントランス、廊下、エレベーター、屋上など)

- 専有部分(居住部分)

に分けられます。両方とも地震保険契約の対象になりますが、別契約です。それはそうですよね。共有部分を分割することはできないので、一つのものとして契約します。

ここで覚えておいて欲しいのが以下も共有部分であるということです。

ベランダ・バルコニー・窓・サッシ・玄関ドア等は全て共有部分

これらは、個別の住居部分にあるにも関わらず、個々が契約する地震保険契約では補償されないということを意味します。被災してから揉める部分なので、今ここで、しっかりと理解をしておいてください。

くどいですが、マンション内のあなたの住居の玄関ドアが地震で壊れて開閉に支障がある状態でも、あなたが契約している地震保険では補償されないのです。

「生活家財」と認定されない家財とは?

補償されない家財とは・・・

- 自動車

- 現金・有価証券

- 貴金属・美術書絵画工芸品・骨董品(但し1点或いは1組が30万円を超える明記物件)

- 紛失や盗難による家財損害

ということです。特に痛いのは自動車が補償対象にならないことで、この救済策は事実上はないです。

ただし、車両保険に特約をつければ、全損と認められたときのみ一時金として50万円を支払われる制度があることはあります(保険料は年払いで5,000円)。

もう一つ、支払われないケースとしてあげた「紛失や盗難」が原因の場合もよく覚えておいてください。

被災して足の踏み場もない状況っていう事情に関係なく、どんなに大切なものでも見つからないものは補償の対象にはなりません。

そういう事情を考えると、金融機関の貸金庫に入るようなものは、多少費用はかかるものの、契約をして貸金庫に入れておく方が断然安心で良いと思います。

さて、補償の対象は大体わかりました。もう一つ、最大大切なことは、どういう場合にどれくらいの金額が補償されるのか?です。

契約出来る金額と縛り

先に「地震保険で元の生活に戻れるほどの金額は期待できない」と説明しました。

では具体的に幾らの金額が契約出来るのでしょうか? 契約できる保険金額の上限は次の通りです。

- 建物・・・5,000万円

- 家財・・・1,000万円

5,000万円、1,000万円が必ず契約出来るのではありません。契約金額は必ず・・・

火災保険の契約金額の30%〜50%の範囲内でなくてはいけません。

ですから、例えば、火災保険の建物の補償金額が5,000万円の契約であるとすると、地震保険(建物)の限度額は半分の2,500万円になります。

話が前後しますが、地震保険は火災保険に付帯する形でしか契約できません。これも大きなポイントなので覚えておいてください。

しかし、大規模地震が発生すれば必ず5,000万円・1,000万円が受けられるという話じゃありません。

すぐ後で詳しく説明しますが、現場で状況の調査を受け、結果を4段階で評価されます。そして、その評価に基づいて次の通り支払いを受けます。

- 全損・・・契約金額の100%

- 大半損・・・契約金額の60%

- 小半損・・・契約金額の30%

- 一部損・・・契約金額の5%

もし「評価されず」の判定なら受け取り保険金は0円になります。

総支払限度額は決まっている

大規模地震が発生した場合は大きな面での被害となるために、支払われる保険金も莫大になる可能性があります。

一方、支払うための原資は無限にあるわけではなく限りがあります。地震保険は政府も支払いの一端を担うのですが、それとて限りがあります。

総支払可能額を超える保険金は支払うことができません

そういうわけで、一回の地震での保険金の総支払額が限度を超えた場合は、そこが上限となります。よって、あまりに大きい被害が出ると、保険金が削減されることもあるのです。

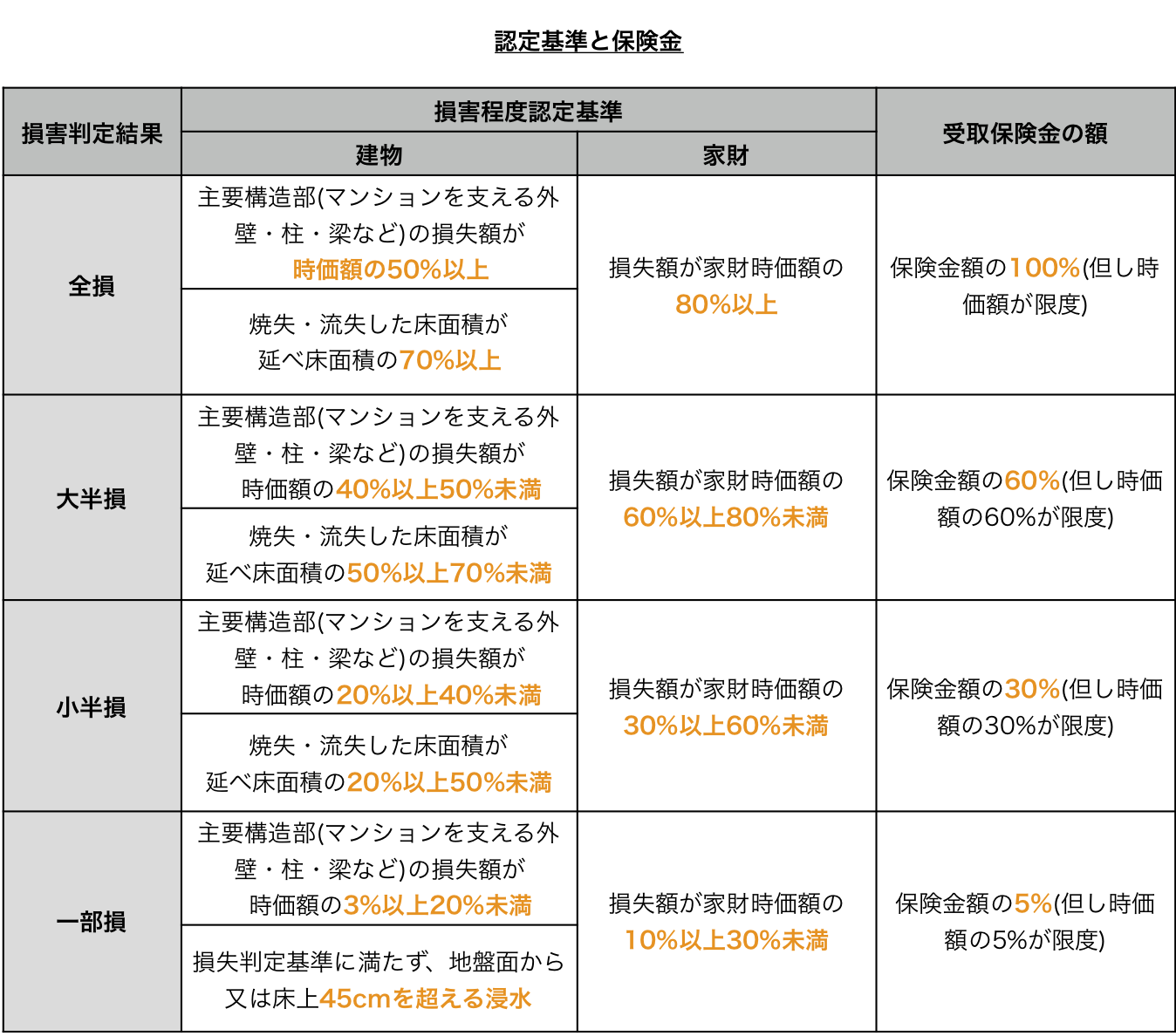

認定基準と保険金一覧表

ここに載せる一覧表をチラチラみながら説明文をお読みください。

建物損害の判定基準と支払われる保険金割合

損害判定の区分は「地震保険損害認定基準」に基づいて4段階に分けられるのでした。建物と家財は別々に判定されます。ここでは建物の判断基準をお話しします。

建物損害で判定基準となるのは構造部分のみ

大規模地震による損壊で、判定対象になるのは建物の構造部分のみです。

そこで我々がよ〜く理解しておかなければならないのは、「構造部分」ってどこのことだ?です。それは建物を構造上支える壁や柱や床なのです。

ですから、

- 給水塔が壊れて断水しても

- エレベーターが壊れて乗れなくても

- ロビーの大きなガラスが割れてグチャグチャになっていても

- ぐるりを囲む門や壁が破壊されていても

- ベランダに大きなヒビが入っていても

- サッシガラスが割れても玄関ドアが歪んで開閉がしづらくなっても

これらは「構造部分」の損傷ではないので一切損害判定の基準とはならないのです。呆然とするような見た目の惨状が、必ずしも求める補償金額に繋がらない原因がここにあります。

ですから極端な話、建物全体の見た目の損傷程度にかかわらず、「構造部分」の損傷程度が「一部損」未満であると判定されれば、支払われる保険金は0円です。

先にも触れましたが、共有部分と専有部分は別の地震保険契約になります。

- 共有部分の保険契約・・・共有部分は個人のものではないので一般的には管理組合が加入します。そこでマンション購入以前に確認すべき点は2つです。

- 対象マンションの共有部分は火災保険+地震保険を契約しているか

- 被災した時に受け取る共有部分の地震保険金の使用目的(分配方法)ははっきりしているか

- 専有部分の保険契約・・・専有部分の保険契約は住居者それぞれが別々に加入します。従って、被災時に受ける保険金も契約者本人の口座に振り込まれます。

家財損害の判定基準と支払われる保険金割合

まず家財損害判定の大前提ですが、以下の二点です。当たり前のようですが、一応覚えておいてください。

- 地震に遭った家の中にあるものである

- 今回の地震が原因で破損したものである

次にどう判断判定されるかについてご説明します。

例えば、1,000万円の地震家財保険に加入していたとして、300万円の高級ステレオセットが地震で使い物にならなくなったら300万円の時価額が保険金として払われるかといえば、そうではありません。

1点1点の家財価格は判定基準には反映されないのです。100万円でも5万円でも破損したテレビの評価は同じです。それを念頭に置いておいてください。

家財の地震保険では、評価対象の家財を5つに分類しています。その内容は・・・

- 食器陶器類 5%:5種類(食器・調理器具・陶器・食料品など)1%

- 電気器具類 20%:8種類(テレビ・冷蔵庫・パソコン・掃除機など)2.5%

- 家具類 20%:5種類(本棚・タンス・仏壇・机など)4%

- 身回品その他 25%:10種類(CD・書籍・靴・ピアノなど)2.5%

- 衣類寝具類 30%:1種類30%

以上の5種類で、それらは更に細分類されています。

2つのパーセンテージは・・・

- 左側が大分類の中のそれぞれの割合で、合計すると家具全体なので100%となります。

- 右側は細目に割り当てられた割合で、29種類全部を合計すると、やはり家具全体になるので100%です。

尚、同じ細目に分類されているものが複数破損していても評価は一つと同じです。例えば、メガネと電話機は同じ細目なので両方破損しても片方でも評価は2.5%です。

計算例

例えば、次の種類が損害認定を受けたとします。

- 調理器具(1%)

- 食器(1%)

- テレビ(2.5%)

- 冷蔵庫(2.5%)

- 本棚(4%)

- タンス(4%)

これらを合計すると合計15%となり、上の「認定基準と保険金」の表で確認すると、家財「一部損」の10%以上30%未満に該当することがわかります。

従って受け取れる保険金は、保険金額の5%となります。

一連の説明でわかっていただけたと思いますが、家財の地震保険では、一つ一つの購入価格は評価には全く関係なく、損害認定される細目の多さで決まるのです。

「衣類寝具類」は細目なし

服や布団てどう評価されるのでしょう? しかも細目なしで30%と大きい。評価全体の調節的な役割があるのでしょうか(勝手な想像です)。

被災したら、衣類や寝具は水、煙や塵、破損したガラス、そんなものにやられる可能性は大です。なので、出来たらそれらを片付ける前に保険会社に指示を仰ぐのが、評価を受ける上で大切になります。

もし連絡がつかないなら、そして片付けに急を要するなら、最低、できるだけ詳しい写真は撮っておきたいです。

被災者にとって建物の判定は非常に厳しいけれど、家財の判定は割と納得のいく結果が出る可能性はあるかもしれません。わかりやすいということもあるでしょう。

それだけに繰り返しますが、家財は「衣類寝具類」に限らず、勝手に「評価されない」などと自己判断して、処分しないことが大切です。

地震の「損害や危険度の判定基準」は一つじゃない

地震保険における損害の区分は「地震保険損害認定基準」に基づいて4段階に分けられています、と説明しましたね。

これとは別に、地震発生直後に危険建築物を見つけ出す「応急危険度判定」というものがあります。これは余震などで発生する二次災害を防止するのが目的です。

ニュースなどでご覧になった方も多いと思いますが、被災物件に危険度に応じて次の3種類のステッカーを貼って通行する人々にお知らせをします。但し、地震保険の判定とは関係がありません。

- 緑色ステッカー・・・調査済み、安全

- 黄色ステッカー・・・要注意

- 赤色ステッカー・・・危険

もう一つ、地震や風水害発生時に、内閣府は「災害の被害認定基準」に基づいて被災建築物の判定を、市町村を通じて実施ししますが、建物全体における経済的被害が占める割合に応じて次の4段階に分類します。

- 全壊(もう住めない状態)・・・経済的損失割合が50%以上

- 大規模半壊(重要部分の含め大規模補修が必要な状態)・・・経済的損失割合が40%以上50%未満

- 半壊その他(補修すれば住める状態)・・・・・・経済的損失割合が20%以上40%未満

- 半壊に至らない

この被害認定調査の目的は、罹災証明書書発行の基礎資料に使うことです。

もっと詳しく勉強したい方は、「防災対策制度」の「災害に係る住家の被害認定基準運用指針」を読んでください。

罹災証明書

災害被害の程度を市町村が証明するもので、

- 被災者生活再建支援金

- 住宅応急修理金

などの様々な被災者支援策を受ける際に必要になります。

ここで覚えておいて欲しいことは、罹災証明の判定と地震保険での判定が、必ずしも一致しないということです。(地震保険では判定基準にしない部分も罹災証明判定では基準にする)

その結果として、罹災証明書では「半壊」認定なのに、地震保険では「一部損」ということも起こり得ます。(ここ非常に大事な部分です。判断基準が違うのです)

支払い保険料

今まで、主に受取保険金について詳しく説明してまいりました。次に、支払う保険料のお話をして行きましょう。

支払い保険料は次の3つの要素によって決まります。

基本料率

- 構造区分・・建物の構造によって、揺れや火災によるリスク度合いが変わるので、耐火か否かで2種類に分類している

- 等地区分・・地域によって地震発生リスクは変わるので、全国を3つの地域に分類している

(基本料率の例:耐火構造+北海道→0.81、耐火構造以外+東京→3.63)

割引

建物の耐震性能に応じて割引が適用されます。それぞれ、該当する建物に収容される家財も同様の扱いです。

- 免震建築物割引・・50%

- 耐震等級割引・・等級3:50%、等級2:30%、等級1:10%

- 耐震診断割引・・現行耐震基準に適合している場合:10%

- 建築年割引・・1981年6月1日以降に新築された居住用建物:10%

ただし、免震・耐震割引と建築年割引はどちらか一方の適用となります。

長期係数

契約期間が2年〜5年までの係数があります(長いほどやすくなる)

以上につきましては、損害保険料率算出機構の「地震保険基準料率のあらまし」にわかりやすく詳しく解説されていますのでご一読ください。

地震保険料控除

2006年の税制改正により、それまであった損害保険料の控除がなくなり、新たに地震保険料控除ができました。(一部旧長期損害保険料は経過措置があるが説明は割愛)

契約者にとってこれは助かります。なんにせよ支払いは1円でも少ないほうがいい^^

保険料控除や各種控除については、毎年の年末調整または確定申告の手続きで、要領はよくわかっておられるでしょう。

契約している人が地震保険料控除のことを忘れていても、毎年秋頃に保険会社から控除証明書が送られてくるので大丈夫です。

さて、具体的な控除額は以下の通りなので参考にしてください。

地震補償保険「リスタ」

地震保険について相当突っ込んでお話をしてきました。

これは火災保険とは違い、非常に迅速に査定され、支払いのスピードも早いものです。制度は毎年のように見直され実情に合うような改正がなされてきています。

とは言え、極限下の生活費用は少しでも多いほうが助かるわけで、全くの別チャンネルで査定される地震被災生活を支援する保険みたいなものがあれば、これは検討に値するかもしれません。

それが、地震被災者のための生活再建費用保険「リスタ」です。

これは一般の地震保険とは根本的に仕組みが違います。どういうことかと言いますと、地震保険が実地査定を行うのに対し、リスタは行いません。

じゃあ何を基準にするの?

はい、それは市町村が発行する罹災証明書で、半壊以上であれば保険金が出ます。これが地震保険と全く違うところで、「検討の余地がある」という根拠です。

では具体的に地震保険とどこが違うのか? それは以下の通りです。

- 火災保険とセットにする必要がなく単独で契約出来る。

- 損壊状況の査定はなく、市区町村発行の罹災証明書の判定に基づいて保険金が支払われる。

- 保険料は建築構造とお住いの都道府県と世帯構成人数によって変わる(例:鉄筋コンクリート・岡山県・一人→1,210円)

- 支払われる保険金の額は、契約している世帯構成人数と罹災証明の判定によって変わる(例:一人・大規模半壊→150万円)

- 地震保険は取扱損保会社が多いが、リスタは一社(SBIリスタ少額短期保険株式会社)のみ

もし興味を持たれ、より詳しくお知りになりたい場合は・・・

- 詳しくは引受会社のパンフレット(PDF)をご覧ください。

全国に数多ある共済も地震保険あるいはそれに類するものを取り扱っています。

字数が多くなってしまっているのでここではご説明はしませんが、興味のある方は検索して調べてみてください。

まとめ

とにかく地震の多い日本です。どこに住んでようが、どんなに頑丈な家に住んでようが、だから免れられるというものではないのです。

特に昨今よく話題になるのが「南海トラフ大地震」です。もし発生すれば、死者32万人、経済損失220兆円という計り知れない政府予想です。想像ができないような巨大な数値です。

あなたも私も、いつ地震で被災してもおかしくありません。そんな時でも、どうにかして生活を立て直してゆこうとするでしょう。

大きな助けになるものの一つは、やはりお金です。それがわかっている以上、どんなやり方にせよ、備えていかなければなりません。

この記事は、地震で被災した時の対策として、地震保険の説明を、特にマンションを意識して、かなり掘り下げてしてまいりました。

予測が難しく統計が取りにくく、一旦大地震が起きれば、とんでもない額が請求申請される「地震保険」は、そもそも保険商品として成立しにくいものです。

そういう意味では政府も業界もよく頑張ってここまで来たね、という感はあります(但し、火災保険とのカップリングは議論の余地があると思う)。

それに加えて、生活再建費用保険のリスタも完備されて、金銭的な備えの選択肢が広がっているのは悪いことではありません。

しかし、この記事で私は「保険に入りましょう」と申し上げているのではありません。

支払い保険料、受け取り保険金、そこに横たわる沢山の条件。これらを出来るだけきちんと説明して来ました。

それらを読んで、納得するか、別の手段で備えるかはあなた自身のお考え次第です。私は一つの判断材料を提供したかったのです。

コメントを残す