住宅ローン減税の概要

住宅購入者には結構手厚い優遇策を国は講じています。いわゆる住宅ローン減税と呼ばれているものです。

簡単に説明しますと、年末の住宅ローン残高の1%を税額控除し、これを10年間続けましょうというものです。所得計算の控除金額という話じゃなく、もろに税額から控除されるので、これは結構ずっしりきますよ。

方法は確定申告という形で行います。つまり、すでに終わっている前年のことについて申告するので、控除額はそのままキャッシュバック(振り込み)という心動かされる形となるのです。

そして、もしも納めた所得税よりも控除額が多ければ、超えた金額は更に地方税から引かれます。これはキャッシュバックではなく、納める地方税が減額されます。

では詳細を見て行きましょう。殆どの方はお勤めをされていると思いますので、給与所得者対象でお話を進めます。

所得税の確定

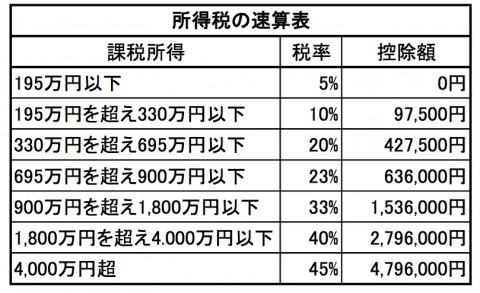

先ほど税額控除と書きましたが、実際計算するにあたっては、まず所得税額を確定させなければなりません。計算式は以下の通りです。

所得税=(年間給与収入<手取額ではなく額面総額>ー所得控除)×税率ー速算表の税額控除

となります。

上の式の所得控除とは社会保険控除や生命保険控除。配偶者控除や扶養控除などがそれに当たります。

さて、給与から所得控除を引いた金額を課税所得と言います。これにそれぞれ該当する税率をかけて出た数字から控除額を引いたものが所得税額です。

国税局の所得税速算表を見やすく作ってみました。

例えば、年間総受け取り給与から社会保険控除などの所得控除を引いた金額が3,614,500円だとしますと、千円未満は切り捨てます。そして「330万円を超え695万円以下」欄の税率20%を掛けて、さらに控除額の427,500円を引きます。

3,614,000円×0.2-427,500円=295,300円

この295,500円が所得税額です(勿論会社からもらう源泉徴収票に記載されています)。

→所得税の税率(https://www.nta.go.jp/taxanswer/shotoku/2260.htm)

国税庁の所得控除該が詳しく載っている場所

→所得控除のあらまし(https://www.nta.go.jp/taxanswer/shotoku/1100.htm)

住宅ローン減税 実際の控除額

-

- 基本は年末住宅ローン残高の1%です

- 最高40万円です

- 所得税から控除し、はみ出る場合はその部分を住民税から控除します

- 住民税控除の最高は13.65万円です

住宅ローン残高の1%が40万円未満の場合

「1%の金額そのもの」と「所得税額+住民税額」の小さい方が実際の減税額です。

住宅ローン残高の1%が40万円以上の場合

40万円と「所得税額+住民税額」の小さい方が実際の減税額です

実際の減税方法

- 所得税減税分は振り込み返金で帰ってきます

- 地方税は減税金額分を差し引かれた金額のみの支払いとなります

住宅減税の要件

1. 借入先が一般の金融機関である。つまり銀行の住宅ローンであったりフラット35であれば問題はありません。一方、住宅ローンと称して個人から借りたりしたものには適用されません。

2. 住宅ローンの借入年数が10年以上であること。 借入人自らが対象住宅に住むこと。これは非常に大切な要件です。住まないのに住民票を移したり新聞を取ったりする見せかけの工作は悪質です。

3. 対象住宅の床面積が50㎡以上であること。新築中古を問わず50㎡以上です。

4. 中古住宅の場合は

築後20年以内(耐火構造は25年以内)または耐震基準に適合すること、若しくは耐震基準適合証明書か既存住宅性能証明書か既存住宅売買瑕疵保険付保証明書があること。

- 1.耐震基準適合証明書

国交相が定める耐震基準に適合していると建築士などが証明したもの - 2.既存住宅性能評価書(耐震等級1以上)

耐震等級1以上の既存住宅性能評価があるもの - 3.既存住宅売買瑕疵保険に加入

中古住宅の検査と保証がセットになった既存住宅売買瑕疵保険に加入していること

5. 年間所得の合計が3,000万円を超えないこと。給与が流動的である場合は、3,000万円を超えた年のみ適用を受けられません。

6. 年末の住宅ローン残高の限度額は4,000万円。それ以上の住宅ローンが不適用ということではなく、4,000万円の範囲内で適用が受けられるということです。

7. 控除率は1%

8. H31年6月までに入居したものが対象 控除期間は10年間。但し、バリアフリー改修工事或いは省エネ改修工事を含む増改築の控除期間は5年間

住宅ローン控除申請に必要な書類と手続き

サラリーマンの方は年末調整を行いますが、そこで全てが調整されるわけではありません。医療費控除や住宅ローン控除などについては、2月16日から3月15日の間に確定申告をする必要があります。

申告そのものは国税庁のHPで書類を作成してプリントするのが一番簡単でじっくりとできると思います(もしも不明な点が出てきた場合はPCの画面を見ながら国税局に電話して聞くのが一番です)。

https://www.keisan.nta.go.jp/h26/ta_top.htm#bsctrl

添付書類

その作成した申告書類には必要書類を添付しなければなりません。その書類とは下記の通りです。

- 源泉徴収票

- 住民票

- 住宅ローン残高証明書(金融機関が年末近くに毎年送ってきます)

- 土地建物登記簿謄本(管轄法務局に取りに行きます)

- 契約書(売買契約書か請負契約書)手許に保管しておられるはずです

- 長期優良住宅の場合はその証明書類(手許に保管しておられるはずです)

- 中古住宅の場合の追加資料

購入した日が非耐火住宅で築20年を超える場合若しくは購入した日が耐火住宅で築25年を超える場合は住宅性能評価書か耐火基準適合書が必要(購入先で入手)

全部揃ったら管轄税務署に持参するか郵送しましょう。

確定申告をまだ経験していない方は敷居が高いかもしれませんが、階段を一段づつ登るのと同じです。一つづつやればいいのです。

損をすることは誰もやりたくはないですが、得する話ですからやる気が出るでしょう。一度要領を掴めば翌年からは楽勝です。

まとめ

住宅ローン減税制度の

- 概要

- 利用の要件

- 実際の手続き

に関してお話ししてきました。

関連する役所のホームページのアドレスも都度載せましたので是非参考にしてください。

そして不明な点があれば国税局や国交省に直接質問の電話をしましょう。繰り返していると、質問の要領や理解度も上がってきます。

なかなか景気上昇が身近に感じられない昨今、せめてもらえるものはしっかりと受け取りましょう。

確定申告関連記事

コメントを残す