海外旅行中にクレジットカードで支払いをする際、円建てがいいのか?それともドル建てがいいのか?。どちらがいいのでしょうか。

この選択、実はとても重要です。

選び方によって、最終的な支払額にそこそこ違いが出ることがあります。

本記事では、円建てとドル建ての違い、それぞれのメリット・デメリット、さらにお得な活用法まで詳しく解説します。

目 次

円建て決済とドル建て決済の違い

円建てが可能なケースとは?

円建て決済は、店舗やホテルが「Dynamic Currency Conversion(DCC)」という仕組みを導入している場合に利用できます。

このシステムでは、現地通貨を日本円に換算し、その場で支払金額を確定します。

特に、大型チェーン店や観光地では導入されていることが多いです。

DCCかどうかを見分ける方法

- 店員が、支払時に、円建てと現地通貨の選択を求めてくる場合。

- 端末画面に「JPY(日本円)」と「USD(現地通貨)」が表示される場合。

- 支払い後にレシートを見ると、「JPY(日本円)」と記載されている場合。

円建て決済の特徴

円建て決済のメリット

その場で日本円の金額が確定する。メリットに入れてますが、それは買い物支払時に円貨額が確定する安心?というだけで、「確定」が損か得かはその時点ではなんとも言えません。

円建て決済のデメリット

- 割高な店舗独自の為替レートが適用される:店舗が設定するレートは、カード会社や市場のレートよりも高く設定されていることが多く、支払い額が増える傾向があります。

- 店舗による追加手数料が発生する場合がある:DCCの利用に対し3〜5%程度の手数料を上乗せされる可能性が高いです。

- カード利用料:店舗のカード利用手数料が別途発生する場合もある。

ドル建て決済の特徴

ドル建て(現地通貨建て)決済のメリット

- カード会社の為替レートが適用される:店舗独自のレートよりも市場レートに近い、カード会社の為替レートが適用されます。これはほとんどの場合より有利です。

- 為替手数料は比較的小さい:外貨決済手数料(通常1〜3%程度)はかかりますが、DCCでの手数料や店舗独自のレートを考慮すると、結果的にドル建て決済の方が安く済むケースが多いです。

ドル建て決済のデメリット

- 手数料が割高になることがある:利用しているカードが高い外貨決済手数料を課している場合ががあります。そのため、事前に手数料条件を確認することが重要です。

**

現地通貨決済のほうが良いと覚えておいて間違いはないです。

円建て・ドル建ての計算例

例えば、アメリカで100ドルの商品を購入するとします。

以下の前提条件で計算をし、比較してみましょう。あくまでも一例なので、そのつもりで読んでください。

- 商品価格:100ドル

- 店舗独自のDCCレート(円建て):1ドル=161円

- 店舗のDCC手数料:5%(現地通貨=この場合はドル=に適用)

- 店舗のカード使用手数料:3%

- カード会社レート(ドル建て):1ドル=157.90円

- カード会社の外貨決済手数料:2%

円建て決済の場合

- 店舗のDCC手数料:5%だとすると100ドル × 0.05 = 5ドル

- DCCレートの適用:(100ドル + 5ドル) × 161円 = 16,905円

- 店舗のカード利用手数料:16,905円 × 0.03 = 507円

- カード会社への最終支払金額:16,905円 + 507円= 17,412円

ドル建て決済の場合

- カード会社レートで円換算:100ドル × 157.90円 = 15,790円

- 外貨決済手数料の計算:15,790円 × 0.02 = 316円

- 最終支払額:15,790円 + 316円 = 16,106円

比較結果

- 円建て決済:17,412円

- ドル建て決済:16,106円

- 差額:1,306円(約7.5%)

お得に利用するためのポイント

少しまとめますと以下のようになります。

- 現地通貨で支払う:割高なDCCレートやDCC手数料を回避できます。

- 手数料の低いカードを活用する:すぐ下に手数料一覧表を載せますのでご確認ください。

- 現地通貨の現金を少額用意する:小額の支払いは現金で済ませると便利です。

ここで気になるのがカード会社の手数料です。各カード会社間で、果たしてどれくらい違うのでしょうか?

それを次の章で見ます。これが驚きなのですよ。

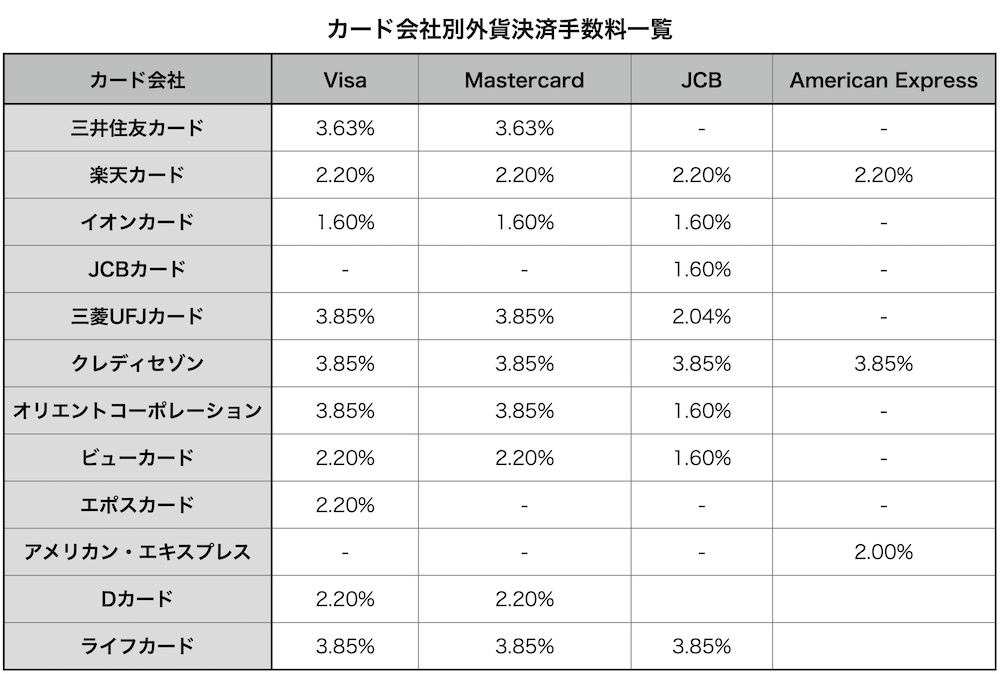

カード別外貨決済手数料一覧表

まあ一覧表をよ〜くご覧ください。最低は1.6%で最高は3.85%です。

流石に、

とはならないでしょう。

特に、海外旅行=買い物旅行、の人にとっては注意すべき点の一つです。

☆楽天カードの手数料は2025年3月から全て3.63%になります☆

外貨決済手数料に関する情報へのリンク

- 楽天カード 外貨決済手数料について

- 三井住友カード 海外事務手数料のご案内

- 三菱UFJカード 海外利用時の手数料について

- JCBカード 海外でのご利用に関する手数料

- エポスカード 海外でのご利用手数料について

- イオンカード 海外利用時の手数料について

- クレディセゾン 海外利用時の手数料について

- オリコカード 海外利用時の手数料について

- ビューカード 海外利用時の手数料について

☆各社の記載内容に変更が生じた場合はリンクが切れる可能性があります。その場合、ここの表題をそのままコピペして検索すればすぐに新しいサイトが探し出せるはずです。☆

海外での支払いにはキャッシングが意外とお得

この記事のタイトルからは外れるのですが、海外旅行をする人には必ず覚えておいてほしいので、ここで説明します。

クレジットカードを利用した買い物だけでなく、キャッシングも海外での支払い方法の一つとして検討できます。

キャッシングの年利はバカ高いですが、短期間で返済する場合には意外とコストを抑えられるのです。

キャッシングのメリット

現地通貨をその場で引き出せる

- 空港やATMで簡単に現地通貨を入手可能。

- 両替手数料やDCC手数料を回避できる。

金利負担が軽い

クレカのキャッシング年利は通常15%~20%程度ですが、1~2週間以内に返済すれば、金利はごくわずかです。

キャッシングの具体例

例えば、10万円をキャッシングし1週間後に返済する場合、利息は僅か300~400円程度です。

計算例

前提

- 借入金額:10万円(当然引出すのは現地通貨)

- 金利:18%

- 借入期間:7日間

計算

- 日割金利 = 10万円 × 0.18 ÷ 365 = 約49円/日

- 合計支払利息 = 49円 × 7日 = 343円

- 総元利返済額 = 10万円 + 343円 = 100,343円

どうですか? これ、覚えておかない手はないでしょう!

まとめ

この記事では、海外でのクレジットカード利用時に迷う「円建て決済」と「現地通貨決済」の違いを解説しました。

円建て決済は、その場で日本円の金額が確定する便利さがある一方、店舗独自の不利なレートや手数料が上乗せされることが多いです。

現地通貨決済は、カード会社の為替レートが適用され、総額が抑えられる傾向があります。

また、短期返済を前提としたキャッシングも、意外とコストを抑えられる選択肢として検討できます。

重要なのは、現地通貨決済を基本とし、手数料やレートを意識して利用することです。これにより、余計な出費を抑え、賢く支払いができるようになります。