目 次

銀行員の経験と節約術・貯蓄術

私は大卒後20年間銀行員として働いてきました。その間、特に最初の5年間くらいは個人宅を対象とした営業で、それこそありとあらゆるお家を訪問しました。

そして多くのお宅で、経済状況や資産形成についてのお話を聞き相談を受け、なんとかお役に立てるように私なりの考えをお伝えしてきました。もちろんこちらのお願いもたくさん聞いていただきましたが。

今は銀行全体の営業方針も様変わりで、プロパーの行員は少なくなったし、一軒一軒戸別訪問をすることもなくなってしまったようです。ネット銀行も随分発達してきましたね。

簡素化されて便利になった部分もある反面、ハートトゥーハートな付き合いはほぼ消えてしまいましたね。

さてこの記事では、そういった貴重な経験をもとに自分でも試行錯誤を繰り返しつつも実践してきた節約術や貯蓄術について、そのノウハウを沢山お話ししていきます。

親からふんだんに援助をしてもらえるような一握りの人たち以外は、誰でも経済的に厳しい状況を経験するはずです。

しかも、基本的な収支の面で苦しいだけではなく、更にその上にアクシデントが乗っかるケースもあります。会社の倒産や事故や病気など。

こうなってくると、努力以前に人生の土台となる精神構造がしっかり築かれていないと、いよいよ落ちてゆく可能性があります。

例えば、苦しい経済状態なのに酒やパチンコにのめり込んだりして逃避しかできないでいると、お金を貯めるどころか破滅へ向かって一直線ですよね。

ですから、安定した経済基盤を築いて安心して生活ができる環境を整えるためには、お金に関するノウハウを知ることや努力することとともに、日々生きてゆく上での基本的な姿勢も作らなければなりません。

部分的にできたらいいというものではないし部分的にできることでもありません。全部がセットです。

背伸びしないでも実行できるような方法をこれからお話ししますからついてきてくださいね。

私も今でこそ落ち着いていますが、子供を3人抱えて住宅ローンを抱えて語れないほど悲壮な思いをしたことは幾度となくあります。

さあ、今こそ苦しい現状を打破する方法を実践をお伝えしましょう。最後までじっくり読んでくださいね。

苦しい暮らしから脱出するためのフロー

節約の試みはいつから始めてもいいのですが、できれば社会人になりたての若い頃から自覚してスタートできれば最高です。

まず最初にやるべきは、支出の見直しです。そして削れるところを削って僅かずつでも残していきます。

日々の生活の中で「僅か」を積み重ねるのは本当に根気がいることです。成果らしい形になるのは、やはりある程度年数を重ねなければなりません。

自分の弱い部分に妥協しないで続けるからこそ、現実のものとしてお金は塊になっていきます。

塊とは「百万円単位」のお金です。

一旦できた塊は更に大きな塊へと変化させていきます。そのために、今までと変わらない心得での生活を維持し、積み立てていくことです。

更に大きく飛躍を狙うのであれば、投資をするという方法もあります。

しかし、別記事でも述べてますが投資で持ち金を増やすことは簡単ではありません。よほどの勉強心と用心深さがないと上手くはゆかないものです。

ですから無理はしないことです。塊を作るのには年単位の日数が必要ですが、投資で損をするのは1日あれば十分です。

普通に定期預金にしていても全然OKです。今は金利が低いといいますが、そもそも金利が高い時はインフレ率も高いのです。

さて、塊ができるようになると、生活のコツとかリズムも身についてくるので、あとは細かいことでも無視しないで、どんなことでも取り入れお金を増やしましょう。

確かに我慢も努力も必要よ。でもそこじゃないわ。

でもなんでそこまで頑張る必要があるの?

- 一つ目は、不測の事態に備えるためです。生きていれば何が起こるかわかりません。

- 二つ目は、子達の学費や車購入など大きな出費に備えるためです。

- 三つ目は、苦しい経済環境から脱出するため、豊かな暮らしを目指すためです。

お金を増やしていくことは目的ではなくて手段です。最も普遍性の高い役に立つ手段です。しかも、どれだけ増やしても邪魔にはなりません^^

では、もっと具体的なお話をしていきましょう。

支出を把握する

どうして毎月お金で苦しい思いをするのか?

答えは簡単です。あなたにとって支出を収入の範囲内に収めるのが難しいからです。悠々と収入が支出を上回れば苦しむことも考えることもいらないんです。

でも、収入はおいそれと変えられるものではありません。それが簡単にアップしていくのなら誰も苦労はしないのです。

と言っても、漫然と「今月もしんどいな」の繰り返しではどうしようもないですよね。

そこで、思い切って「支出」を具体的に見直しましょう。あなたの「支出」はどうなっていますか?

これから述べる、「あなたが実際に行なっている支出」の状態チェック。そして、それを無理なく改善していくことが苦境から脱出する一歩なのです。頑張りましょう。

「改善していく」とはどういうことか? はい、言うまでもなく現状から脱出してお金を残していくことです。

何が不要な支出のか? 何が不要な契約なのか? 本当に必要な支出はどれとどれなのか?

では、とりあえず支出の項目を並べてみましょうか。項目分類についてはいくつかの考え方があって更に簿記論の発想もありますが、ここでは全部無視。簡単に考えましょう。

- 食料

- 水光熱

- 家賃

- 家事用品

- 交通・通信

- 学校関係費(学費・給食代など)

- 教養・娯楽(新聞代・習い事代など)

- 衣服・履物

- 交際費

- 税金

- 社会保険料

- 支払利子

- 生命保険・火災保険料

- その他

まあ色々とあるもんです(もっと分類しようと思えばいくらでも項目を増やすことはできます)。これらを一ヶ月の収入でまかなっているのですからね。感覚的にも大変ですよね。

さて、どこを削減していくのが現実的で効果があるのでしょうか?

固定費と変動費

はい、「毎月必ず出ていく費用」を一部削るのが効果的です。削ったり削らなかったりじゃなくて、必ず一定額を削れるので効果があるのです。

そういう費用項目を「固定費」と言います。それに対する費用は「変動費」です。

ちょっと各費用を「固定費」と「変動費」に分けて見ましょうか。

固定費

- 水光熱費

- 家賃

- 通信費

- 学費

- 新聞代

- 習い事代

- 税金

- 社会保険料

- 生命保険・火災保険料

変動費

- 食費

- 家事用品費

- 交通費

- 衣服・履物

- 交際費

- 娯楽費

ざっと見てこんな感じです。そう、このうち「固定費」の削減を狙うのです。具体的にはどの費用をターゲットにすればいいのでしょう?

っとその前に、なんか言いたいことありません?

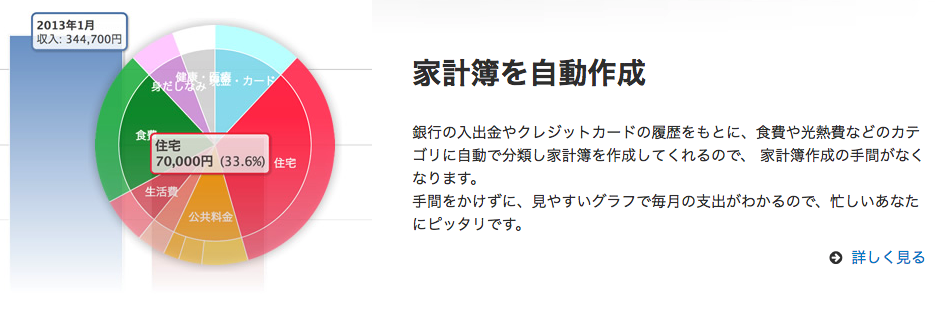

物凄く便利なアプリ? はい、私はず〜っと「マネーフォーワード」を利用しています。

アプリは好きなの使ったらいいんですが、「マネーフォーワード」が頭抜けていると思います。有料版もありますが、無料版で十分です。

家計簿アプリ利用のコツ

家計簿アプリを正確に表示させ便利に使うにはちょっとしたコツを覚える必要があります。「マネーフォーワード」にそって解説します。

- 預金口座とクレジットカードの登録:きちっと登録しておくと口座の入出金状況やクレジットカードの利用状況を全て家計簿に自動入力してくれます。

- 費用項目の設定:初期状態でかなりの項目はすでに設定されていますが、追加したり修正したりして自分にあった費用項目にしておきます。

- 予算の設定:各項目ごとに予算を立てます。

- 手入力:現金支払いをした場合は、その都度内容を自分で入力する必要があります。

- 自動入力の修正:自動入力の内容をチェックして、項目が不適切であればその都度修正してきます。

さて、このようにして家計簿アプリをつけ始め、1ヶ月2ヶ月と経っていくと鮮明に自分の作った形が見えてきますよ。

- 手書き家計簿と比べると、圧倒的に時間の節約ができる

- 自分の行なった支出の様子を非常に直感的に客観的に見ることができる

そう言う意味で家計簿アプリはあなたの大きな味方になってくれるので使わない理由がありません。

あんたもたまにはええもん紹介するなぁ♪ヽ(^-^ )

やる気を持続して節約してくださいね。

さて次に、家計簿アプリを利用する上での心得を申し上げます。

支払いに現金を使わない

一元管理のために非常に大事だと思います。全てをそうすることはできないでしょうが、心がけ一つでほとんどカード払いにすることができます。カード払いに徹すればポイントも貯まるしね^^

月ごとの支出内訳チェック

項目ごとに合計金額が出てくるので、それに円グラフも備わっているので、自分の消費状態が一目瞭然です。更に、予算進捗も合わせてみるとセルフコントロールできているかどうかもチェックできます。

ここで一番大切なことは、常に「節約する」という意思を持った目で家計簿を見ることです。

パソコン利用が望ましい

なんでもスマホで済ます方がおられますが、やはり限界があります。特に一覧性が重要になってくると、スマホの画面は小さくて、表示文字数に限りがあって辛いです。

「スマホで出来ないことはない」という発想から離れて、より管理しやすい体勢を整えるようにしてください。「一生の問題である」そこに目が向けばパソコン一台は安い投資です。

マネーフォーワードではカード支払いをすると、カード会社で請求が確認された時にアプリがそれを読み取り「家計の支出」として計上します。口座から引き落とされるのは翌10日ですが。

これが非常に大事でして、引き落とし日基準じゃなく請求日基準です。カードを使った時にお金がなくなる、という管理です。

カードは現金がないから使うのではありません。自己管理を徹底するために利用するのです(それとポイント)。

繰り返しますが、これはお金を守るお金を貯める上でとっても重要な考え方です。

固定費の削減

先に「固定費を削減しましょう」と申し上げました。家計簿アプリで数ヶ月家計管理をすると自分の固定費が見えてきます。

- 「今、外食してる場合じゃないよな〜」と、ファミレスの前を通り過ぎる。

- 「かっこいいシューズだけど買ってる場合じゃないよな」とシューズショップの前を通り過ぎる。

節約を考えるときにはこのような発想が多いんですが、それってどれも変動費です。常に必ず発生するものじゃないんですよね。

もちろんそう言う心がけも大切です。なんせ一歩一歩ですから。

でも、本当に効果があるのは毎月必ず発生する固定費の削減です。毎月同じ金額を削れるのがキモです。だからタ-ゲットは固定費でありこれを徹底的に叩くのです。

では、固定費のうち何を狙うのか? 利用している家計簿アプリにある費用の円グラフを見てください。大きな割合を占めているでしょう、あれが。

保険料

一番手をつけやすいのが生命保険・損害保険の毎月支払い額。つまり保険料です。

一から自分で考えて選んだ保険契約ならそれなりの合理性があるでしょうが、保険外交員に勧められて契約する保険契約は見直しの余地が十分にあります。

- 無頓着に複数の契約をしている場合

- 特約などの付帯契約がベタベタ付いている場合

こういった現状なら、もう絶対に見直しが必要です。おそらく長年の宣伝効果でしょうが、日本人は保険契約に「あれもこれも」つけるのが良い、そう考えている人がたくさんいます。

それって違います。自分(達)にとって必要最低限の内容にするのが最良なのです。また、ライフスタイルの変化によって保険契約も見直す必要があります。

例えば、独身の時と家庭を持って子供がいる時では、保険契約の内容も変化させなければなりません。

これを機会に見直しをして不要な契約は解約し、不要な特約なども外し節約しましょう、或いは見直しの結果全て解約し、新規に契約し直すこともあるでしょう。

保険契約については別記事で詳しく解説していますので一度は読んで見てください。とても参考になりますよ。

住居費

家賃や住宅ローンのことです。毎月の支払いで最も大きいのがおそらく住居費です。ここを合理的に節約できれば、毎月のことですから効果は大きいです。

住宅ローン

まず住宅ローンについてですが、上手に安い金利のものに乗り換えができれば100万円単位で得をする場合があります。

しかし・・・金利だけでは判断できません。

住宅ローン自体が複雑な仕組みを持っている場合あるし、乗り換えにかかる手数料や登記料などあれこれ合わせて総合判断する必要があります。

ですから、銀行ごとの金利比較表なんかにすぐ目がいきますが、それだけではどんなに見ても損か得かは判断がつかないのです。

また、住宅ローンは複雑な要素が絡んでいるので、この際しっかり知識を持つ(或いはおさらいをする)のも非常に有意義ですよ

家賃

今は、ほとんどのケースで管理会社が賃貸物件の管理をしていますので、契約更新の時期が近づいてきたら一度管理会社に連絡をして値下げ交渉についてお話をして見ましょう。

とにかく家計を一番圧迫するのが住宅ローンであり家賃です。そりゃ誰でも広い素敵なところに住みたいに決まってますが、それをちょっと堪えて踏ん張らないといけない時期ってあるものです。

家賃交渉がうまくいかないときは引越しも選択肢の一つです。ただし手間も暇も引越し代も必要なので、特に家庭持ちだと夫婦の話し合いと納得が大切です。

さて、家賃を節約する上での強い味方が公営住宅と呼ばれる県や市などが運営する住宅です。そして公営住宅は以下の3種類に分けられます。

- UR賃貸住宅

- 住宅供給公社

- 県営・市営・都営住宅

これら公的機関が絡む住宅政策は高いところから見ると問題もあるのですが、一時的な住居候補としてはかなり有力です。

一般の賃貸住宅は家賃以外に、住むまでの初期費用と住んでからの費用があれやこれやと必要です。例えば・・

- 敷金・礼金

- 仲介料

- 共益費・管理費

- 契約更新料

- 火災保険料

- 保証料

改めて見ると、アホくさいと言うか相当理不尽な部分がありますよね。これが日本の賃貸不動産業界の実態です。

しかし、もし公営住宅に住めば・・・

- 礼金

- 仲介料

- 契約更新料

- 保証料

この辺りは不要です。更新料や保証料は契約更新のたびに発生するので、これがなくなるのは非常に大きいですね。

ただし公営住宅は救済的意味合いが大きく、誰もが入居できるわけではありません。年間所得との兼ね合いは当然あります。

とはいえ、もし条件が合って住むことができて、月3万円ぐらい節約できれば年36万円ですからこれは大きいですよね。

一度お住いの都道府県で調べて見てはいかがでしょうか。それだけの価値はあります。

スマホ料金の見直し

スマホに1万円とかかける人が結構いるそうです。生活が苦しい時にスマホに1万円は幾ら何でも厳しいでしょう。

もし、現在の契約を見直し出来ない理由があるなら、そのままで行くにしても、たくさん付帯契約がついていれば不要なものは外しましょう。また、家族通話の無料サービスもできれば受けたいです。

しかし・・・私の感覚では、各キャリアの設定している使用料・通話料は高すぎます。あまりに高い。

大手キャリアとの契約をやめて格安simへの乗り換えを検討するのも有力な考え方です。。一ヶ月の料金が劇的に安くなります。

格安simは国内で流通するSIMフリースマホであればどれでも入れて使うことができます。しかも電話番号もMNPという制度を利用すれば変更せずにすみます。

そして、もし格安simを利用するなら、必ずsim契約会社のアプリ経由で通話をしましょう。通話料金が半額になります。

ただし1ヶ月に160分を超えるような長い通話時間を必要とする方は要注意です。

ということは、スマホ契約とともに通話時間も含めて見直しをしてお金を節約しましょうという結論です。ここで月5,000円でも節約できたら年6万円ですから大きいですよね。

ただ、具体的にどうするかを決めるにはちょっと時間がかかる可能性もあります。というのも、各社乱立していてサービスも価格も種類が多いので、結構悩むことになるのですね。

根気強く理解を深めて、節約できるように判断しましょう。

ほんで、スマホも格安simに変えたんよ。毎月2,000円もかからんようになったわ。スマホ病も治ったし一石二鳥やヾ(⌒▽⌒)ゞ

固定費節約以外で有効なこと

固定費の節約についてはよく理解していただけたと思います。誰もが決断と実行でかなりの節約効果を実感できるはずです。

さて、ここでは固定費節約以外の心得事項をまとめてみました。さらに一歩二歩進んだ、あなた自身の節約法を確立しましょう。

クレジットカードでの納税

2017年1月から国税のクレジットカード納付が可能になっています。納付できる国税は・・・

- 所得税

- 法人税

- 相続税

- 登録免許税

- 消費税

などです。

もう一つの税金、住民税などの地方税がクレジットカードで支払えるかどうか、またどの税金が対象かは都道府県によってばらつきがあります。

もし該当する支払いがある場合は、できるだけクレジットカード払いが良いと思います。その理由はなんども申しますが、お金を貯めるためには支払いの一元管理が非常に大切だからです。

クレジットカード払いのデメリット

クレジットカード払いには少しデメリットもついてきますので、それについてもご説明しておきます。

納税証明書の発行が支払いから2週間程度かかるので、これが必要な場合(車検など)はちょっと注意が必要です。

それから一番大きなデメリットは、クレジットカード払いの場合、支払う税金の金額に応じた手数料が発生することです。支払う側からすれば大げさに考えれば税額が増えた感じになります。

しかし、支払い金額の1%まではいかないので(でも0.5%は超える)、1%のポイントがつくカードで支払うのであればポイントで賄えます。

税金の還付申告

納め過ぎた税金を戻してもらうための申告です。会社勤めで年末調整を行なっている場合でも、住宅ローン控除や医療費控除などに該当する場合は必ず確定申告しましょう。

よくわからない場合は、ネットで記事を読むよりも、国税局の相談係に電話した方が良いし最も間違いない理解が得られます。もちろん匿名でできますよ。

クレジットカード以外の特典も貪欲に

地元のスーパーマーケットはどうですか? 今はほとんどのスーパーマーケットでカードを発行していてポイントがつくのではないでしょうか。ドラッグストアなんかでもそう。

こまめに貯めましょう。よく「ポイント〜倍デー」とかってあるでしょ。こういう時を逃さずに!

私がいつも利用している阪急ファミリーストアは、クレジットカード払いでもストアカードにポイントを付与してくれるので2倍お得です!

実質的な利益享受とともに、常に得をしようという感覚が鈍らないようにするんですね。変わらない心と地道な努力が必要です。

再販前提の購入

私はアップル製品が好きで、マックやiPadなどを長年使っています。

そして何度も新製品を買っているのですが、今まで愛用していた製品を必ず売りに出します。なので箱はもちろん、本体以外(出来るだけ電源ケーブルも)は大切に綺麗に保管しています。

ゲーム機でもソフトのDVDでも、書籍でもCDでも、とにかくなんでも大切に綺麗に使用して、いつか来る再販売に備えています。

ヤフーオークションなんかは売り手になる訓練にもってこいです。私自身、数多くの経験をしています。

ただし、現在、マックに限ってはヤフオクにかけてはいません。もっぱらソフマップに売ってます。

とにかく、将来必ず売るつもりで売れるようにさえしておけば(綺麗に丁寧に扱う)、いつでも出品できるし、物によってはかなりの収入になります。

外での飲食

安易に食費を削ろうとすると、摂取する食べ物の種類が偏る(=体に良くない)可能性があるので、もっと言えば炭水化物が増えるので、これは絶対に避けなければなりません。

あるいは、コンビニの弁当なんかで済ますことも避けたいところです。添加物が一杯の食べ物は極力食べないようにしましょう。

とにかく節約で体調を崩しては元も子もありません。節約しつつ健康にも留意しましょう。

健康に良い「飲食」の節約は簡単。外で飲んだり食べたりしなければいいだけです。家で作って食事をし、家でビールや焼酎を飲むと、外食費支払いに比べどれほど節約になるか!

アルコール好きな人がビタッとやめるのはなかなか難しいでしょう。節度を保つことです(体のためにも)。

お弁当もいいですね。安く出来る、健康な食事を毎日キープできる、と言うことなしでしょ。

私の場合、銀行員時代は支店で昼食を作ってくれたのでそれを食べざるを得ませんでしたが(でも安かった)、銀行をやめてからは、ず〜っとお弁当でした。

この節約は別の角度から考えると、買い物上手になりましょうってことでもありますよね。特に生鮮食料は価格変動が結構あるので、あなたの腕の見せ所です。

確かに「つきあい」はあります。でも、それをしなければ人間関係が壊れるほど重要なつきあいは、そんなには多くはないでしょう。

その「つきあい」に行くのは必要だからか、それともズルズルも無分別になっているだけなのか。言葉にするとなんだかキツイけれど、あなたの判断一つで結構コントロールできますよって言いたいわけです。

節約の結果

ここで述べていることを着実に実行してれば節約効果は必ず生まれます。

100万円なら100万円と自分で目標を作って、毎月浮いた金額をそれ専用の別口座で入れておきましょう。

私は銀行員でしたが、そうしてコツコツ残すお金は郵便局に口座を作ってそこに入れてました。特に理由はないけれど、完全に「別」という扱いにしたかったのでしょう^^

もし100万円貯まれば、その頃にはあなた自身ペースもつかめているはずですから、自信を持って次の目標を立てて邁進しましょう。

行動の成果を求めるのであれば目標の設定は絶対に必要です。目指すところがはっきりと見えるから人間は頑張れるのです。

それともう一つ、貯めたお金は無理に投資に回す必要はありません。口座に入れっぱなしでOKです。

もし投資に回してより大きく儲けたいのであれば、何より勉強とミニ投資による感覚の育成が必要です。世の中に溢れている言葉ほど投資は簡単ではありません、特に現在は。

緊急事態への対処

この記事は苦しい生活から脱却するために、収支を見直し、節約してお金を残すための方法を述べてきたものです。

しかし、その道中で会社が倒産したり退職を余儀なくされたり、治癒に時間のかかる病気になったり、というような非常事態に直面する場合もあるでしょう。

非常事態に陥ったら収入のめどが立たなくなるから節約どころではないわけで、こうなった場合の一つの知識として以下について述べます。

減免申請

一番厳しいのは倒産などで収入がなくなることです。自立するにしても別の就職先を探すにしても、とにかく早急に新しい収入源を確保する必要があります。

ここに述べるのはそのつなぎの期間の応急処置についてです。

当面自力走行が無理だと判断したら、失業保険の申請とともに、やらねばならないことがあります。それは減免申請。

サラリーマンであれば普段自分で納付することがないので案外無頓着になってますが、会社員で無くなったり自営だったりすれば自分で納付しなければなりません。

それは・・・

- 国民年金

- 国民健康保険

- 地方税

- 奨学金返済

など。

管轄の市役所や区役所に、奨学金はその管理団体に、とにかくお願いに行きましょう。その際に必要で大切なポイントは・・・

- 経済的な面でここに至るまでの推移

- 現状(切り詰めても生活が困難な事)

- 今後の見通しと「未納になっているであろう金額」を将来必ず支払う意思

こういったことが客観的に理解できるように説明した上でお願いすることです。あらかじめ文章に理論整然とまとめておくのも、相手の理解を助けることになるでしょう。

目的は、あなたの意思に沿って担当者が手続きをしてくれることです。そこに着目すれば、あなたの姿勢も極めて大事だと理解できるはずです。ひたすら低姿勢でお願いです。

思い通りになるかどうかはわかりません。でもここは日本です。誠心誠意説明しお願いすることが全く通じないことはないでしょう。そう信じて行動するしかありません。

まとめ

節約の具体的な方法を一つ一つ着実に実践し、その結果少しづつお金を残していく方法について詳しく述べてきました。

この記事を読んでくれている方の置かれている環境は千差万別です。全ての方がここに述べている全ての方法を実施できるとは限らないでしょう。

できる範囲で行なってくださいね。

そして一番大切なことは「継続」です。一定のペースでず〜っと継続していくことが、確かな形として身を結ぶ唯一の手段なのです。

だから反対に、成功しない人は安定的な「継続」ができない人です。特に、自分に言い訳する人に成功はありません。絶対にありません。

- たまにはご褒美としていいだろう

- 毎日頑張ってるんだから今日ぐらいはいいだろう

- リバウンドを起こしたから〜を買う でも明日からまた頑張る

とにかく「〜だからいいだろう」と言い訳してルールを破る人。

具体的な節約行動はあなたのできる範囲でいいけれど、決して自分に言い訳をして崩れないでくださいね。

さて、ある程度お金の塊ができてくると、ルールを破るのではなくて、でも、自分(達)への有効な出費はどういうものか、ということもわかってくるようになります。

限られた経済環境の中で苦しさから脱出するために行動してください。仮に今苦しくなくても、くるかもしれない厳しい環境に備えて行動してください。

そうして得られた貴重な果実は必ずあなたを救います。