目 次

私は退職金がもらえるの?

ここでいう退職金とは退職一時金を指します。

退職金支払い制度があるかないかは勤め先次第です。つまりそういう制度を設けなくても法的には問題ないのです。制度がなければ残念ですが退職金はありません。

逆に就業規則に退職金規定がある場合は、これは支払わなければなりません。そして規定には支払いの時期や計算方法などを盛り込まなければなりません。

規則に盛り込まれているのに支払われない、といった事はないでしょうが、もしも支払われない時は当然支給の請求ができます。

ということなので、全くご存知なければ、まず自社の就業規則を確認してみてください。現在は支払われない企業が多くなっているのも事実です。

退職金の計算や相場

さて、支払われることがわかれば、次は金額を決定する計算方法や平均というか相場が気になりますよね。

例えば受取額を少ないと感じても、それが相場、世間並みというような基準が心の中にあれば、納得しやすいんでしょうね。

しかし上記のように退職金制度は法律で決められた制度ではないので、計算方法は各社ごとに違います。そして、会社の規模や業績や安定性に大きく依存します。

ということは、仮に「ある支給例」や相場を出しても、あなたの受け取り予定退職金との関係性はないし、何かの目処になるというわけでもないんです。

それよりも、退職金制度があれば就業規則に必ず計算方法が記載されていますので、その確認をした方が現実的な認識が出来ると思います。

以上を理解していただいた上で、一応のモデルを紹介しますのでご覧になってください。

退職金の相場

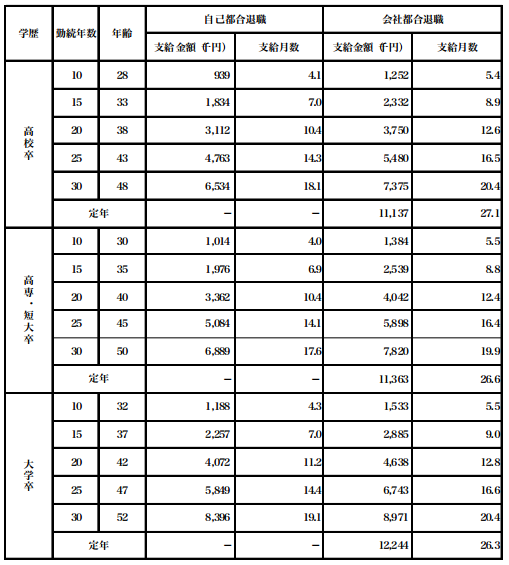

一覧表をご覧ください。これは東京都産業労働局が中小企業を対象に調査・集計した退職金の集計表です。

本当に会社や業種ごと、さらには上場会社と比べた場合の差などもあるでしょうし、こういう数字が何かの参考になるかどうかわかりませんが。

学歴別・勤務年数別で、それぞれ自己都合と会社都合の金額が載っています。

計算式

独立行政法人中小企業基盤整備機構が運営しているサイトに例示されているものを紹介します。

一般的な方法

一番オーソドックスな計算式は基本給と勤続年数別支給率を使ったもので

退職金=退職時の基本給/月×勤務年数別支給率

です。ただし支給率は

- 自己都合退職

- 会社都合退職

によって数値が変わります。例えば10年勤続であった場合

- 自己都合退職であれば 5.79

- 会社都合退職であれば 7.67

といった具合です。当然会社都合の方が率が上がり、退職金の金額も増えます。この方式でよくあるのは、

- ある一定の年数を勤務して初めて支給率>0となる

- 勤務年数でランク分けがされている(例えば20年以上勤務すると給付率がグッと上がる)

そういえば、失業保険も自己都合と会社都合では扱いが違いますね。

ポイント方式

社員に(例えば)貢献度に応じて等級をつけますがが、等級はポイント化されていて、これに単価を乗じる方法です。例えば

- 1級(5ポイント)に5年在籍

- 2級(10ポイント)に3年在籍

- 3級(20ポイント)に4年在籍

して退職した場合、単価を1万円とすれば

退職金=(5P×5年+10P×3年+20P×4年)×1万円=135万円

となります。更にある級以上に進級すると1級ごとに、別に特別点がついたりする例もあるようです。

この方式の最大の特徴は、給与の金額を式に組み込まず、ポイントと単価で金額を決定している点です。その結果

- 「単価」の変更という形でダイレクトに会社の業況を金額に反映できる

- 等級という形でダイレクトに貢献度・勤務評定を金額に反映できる

という利点があります。

別テーブル方式

給与とは別枠で、勤務年数に応じた退職金金額を一覧表にして表示する方式です。この方式はポイント方式と同様に、給与とは関係のない決め方なので、業況によっては一覧表を調整することができます。

(参考→中小機構J-NET21 )

退職金にかかる税金

特別な事情がなければ会社員は60歳定年で退職金を受け取ります。そして望めば65歳まで同じ会社で再雇用されます。

さて、退職を前にして支払われる金額とともに納める税金のことも気になるでしょう。そこで、退職金から差し引かれる源泉所得税と源泉地方税のお話をしましょう。

退職の日が近づくと会社からほぼ必ず「退職所得の受給に関する申告書」という用紙を渡されるので、要記入事項を埋めた上で会社に返します。

国税局のHPに様式が掲載されています。

まず、ないとは思いますが「退職所得の受給に関する申告書」を提出しない場合の源泉税についても説明します。

「退職所得の受給に関する申告書」を提出した場合の計算方法

退職所得控除額

まず退職金から控除する金額を計算します。これは勤続20年が境になっています。

1.勤続年数20年以下 控除金額=40万円×勤続年数

(但し、控除金額が80万円未満の場合は一律80万円)

(例)勤務年数が17年5か月の場合(1年未満は1年とします)

控除金額=40万円×18年=720万円・・・A

2.勤続年数20年超 控除金額=800万円+70万円×(勤続年数-20年)

(例)勤務年数が26年3か月の場合

控除金額=800万円+70万円×(32年-20年)=1,640万円・・・B

源泉所得税額

退職金から上で計算した控除額を引いて、さらにそれを半分にしたものが課税所得です。そして、課税所得に税率をかけて、速算表上の控除額を引いたものが支払う税金です。

しかし、平成25年から東日本大震災の復興財源として「復興特別所得税」の支払いをする必要があり、ここで求めた税金額の2.1%が加算されます。

課税所得金額=(退職金支給額-控除額)×1/2・・・千円未満は切り捨て

(例)Aの場合の退職金を950万円と仮定した場合

課税所得金額=(950万円-720万円)×1/2=115万円・・・a

(例)Bの場合の退職金を2,400万円と仮定した場合

課税所得金額=(2,400万円-1,640万円)×1/2=380万円・・・b

源泉税額=(課税所得金額×税額-速算表上の控除額)×1.021・・・1円未満は切り捨て

- (例)aの場合の所得税額=(115万円×5%-0円)×1.021=57,500円

- (例)bの場合の所得税額=(380万円×20%-427,500円)×1.021=339,482円

国税局退職所得源泉税額速算表

https://www.nta.go.jp/taxanswer/gensen/2732_besshi.htm

国税局退職金に対する源泉徴収

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2732.htm

国税局復興特別所得税

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/fukko/pdf/01.pdf

源泉地方税額

基本的には上で計算した課税所得金額(上のaとb)の10%が地方税となります。地方税は下のような内訳になります。

- 市町村民税 6%

- 道府県民税 4%

具体的な税額は

- (例)aの場合の地方税額=115万円×10%=115,000円

- (例)bの場合の地方税額=380万円×10%=380,000万円

となります。

受取金額

あれこれ計算をしてきましたが、支払い税額が出たところで改めて受取金額の確認をしておきましょう。

- (例)Aの場合の受取金額=9,500,000円-57,500円-115,000円=9,327,000円

- (例)Bの場合の受け取り金額=24,000,000円-339,482円-380,000円=23,280,518円

となります。感覚的にはどうですか? 税金取られすぎ? それともこんなものですか? 何れにしても、こういうプロセスを経て手取り金額が決まります。

税額について一般論としては非常に優遇されていると思います。勿論払いたくない人にとっては1円だって多いし嫌かもしれませんが^^

「退職所得の受給に関する申告書」を提出しない場合の計算方法

申告書を会社に提出しないケースはほとんどないとは思いますが、一応提出しない場合の流れを書きます。

この場合は退職金の支給額に20.42%の税率がかかります。なので、例えば上の例にある退職金2,400万円の場合は

2,400万円×20.42%=4,900,800円

と目の飛び出るような金額が源泉徴収されます。そして、上に紹介した計算式で確定申告をして、納めすぎ税金の還付を受けるというややこしい手続きになります。

退職金に対する考え方

兎に角手をつけない

もし、あなたと直接お話をしていたら、つい大声で言いたい衝動にかられるのがこの部分です。なぜか? それは多くのサラリーマンが取り返しのつかない失敗をしているからです。

だいたいのサラリーマンは多かれ少なかれ長きにわたって金銭の禁欲生活をしています。この前提こそ退職金悲劇の序章、あるいは失敗への起爆剤になるんだと思います。

危ない誘惑がまとわりついてきます。どういうことか?

- 今まで頑張ってきたんだから退職金くらい好きにしていいだろう!

- 今まで長い間仕事一筋に頑張ってきたんだから退職金で〜を買おう。自分へのご褒美だ!

- 何十年ものサラリーマン生活、妻もよく支えてくれた。退職金で二人で世界旅行に行こう!

こういうことです。結論から言うと、これ全部ダメです。

「どこの誰だか知らないお前にダメとか言われたくないわ」ですよね。特に抑圧されている感が強い方ほどそういう流れ方になる可能性が高いように思います。

でも老後の生活に少しでも不安があるなら、一度立ち止まってみてください。

二人で豪華旅行にはもう一つ危険があります。それは、長い間、長時間を一緒に過ごしたことのない二人が旅行期間中一緒にいることです。

これが思いの外ストレス要因となり喧嘩をしてしまい、帰宅の頃にはもう取り返しがつかないほどの状態に陥る可能性があるのです。ここは結構なポイントなので押さえておいてください。

投資の誘いは断る

ボンと退職金が振り込まれてきたら、銀行はそれを退職金だとわかりますし、電話や訪問で挨拶します。

外交員がご自宅でセールストークをすることもあれば、「是非一度ご来店下さい」と言われて出向くこともあるでしょう。

支店に行くと、特別カウンターで女性が笑顔で接することもあるし、支店長が応接室に案内することもあります。

で、彼らは何をしたいかというと、あなたの退職金を単なる「定期預金にしてください」ならまだ可愛いのですが、大抵は短期高金利定期預金を餌にした投資信託契約を結ぶことです。

あなたが投資あるいは投資信託の勉強をしているなら、そもそもこんなお誘いには乗らないでしょう。もしも知識がないのであればいかなる投資行為もしてはいけないのです。

ましてや人の話に乗るなんてありえない話です。

よく知らずに契約して、まだ1円も利益が出てないのに変な手数料を取られ、僅か数ヶ月で元本を割り損失状態でもまた手数料を取られる。

そこまで行ってやっと「えらいことだ」と気づいても、あなたはなす術が分からないのです。だからお誘いを受けてはいけないのです。

無論、投資信託が悪いのではありません。銀行が悪いわけでもありません。

勉強と十分な訓練なしに投資は出来ないのだ、ということです。それに日本の投資信託には、例示のような収益に関係なく手数料を取り続けるものや、元本を切って配当に回すような酷い商品が沢山あります。

とにかく退職金が振り込まれたら、一旦止まりましょう。1年くらい別に何もしなくていいのです。

もし運用がしたいのであれば、十分に勉強をしてください。

商品事情をよく理解する、簡単に損失を出さない、出しても適切な処置ができる、そういった事に自信が持てればスタートしてもいいかもしれません。

銀行は投資信託契約で長期間受け取れる手数料が欲しいのです。契約後どれだけ損しようが全く無関心です。それを非難してもしょうがない。違法行為をしているわけじゃないですから。

それに銀行員は投資信託については全くの素人です。たとえ何らかの資格を持っていても彼らはマーケットの厳しさは知らないのです。例外的な人はいるかもしれませんが。

ですから、慣れていない状況で恭しくされると心が動いてしまう可能性もあるので、どんな誘いを受けても入り口で遮断してください。後悔しない唯一の方法です。

退職金は大切な老後資金

退職金をどうするという考えを、まずは捨ててください。「老後をどう暮らしてゆくのか」に発想をチェンジするのです。

一度こんな計算をしてみてください。あと25年生きると仮定して

退職金÷300か月

その答えが退職金を1か月間に使える金額です。その金額に1か月分の年金を足せば、完全リタイヤ後に毎月使えるお金なのです。

わかるでしょ。退職金を豪華に使ってる場合ではないのですよ。この記事はあなたへのメッセージですが、同時に私自身にも緊く言い続けるべき内容なのです。

![]() 未だに忘れられない一冊の本があります。そのタイトルは

未だに忘れられない一冊の本があります。そのタイトルは

日本を捨てた男たち フィリピンに生きる「困窮邦人」です。

ちゃんとした計画で老後を暮らせば普通に生活できる人まで異国でホームレスになってしまう現実。楽しい内容ではありませんが、是非一度読んでみてください。

束縛や抑圧のない社会生活はないわけでして、そこから無理な脱出を図ろうとするとこうなるんだな、という感想です。

退職金を受け取る時期にふと出てくるエアポケット。そこに退職金もろともはまってしまうと元も子もなくなってしまいます。

まとめ

この記事では、ここまで

- 就業規則と退職金

- 退職金の幾つかの計算方法

- 退職金の相場

- 退職金にかかる税金

- 退職金をどうするのか

について述べてきました。

たくさんの内容でしたが、一番大切で強く申し上げたかったのは「退職金は老後の大切な資金」ということです。

一生に一度くらいお金を派手に使ってみたい誘惑に駆られますよね。でも出来ないんです。代償があまりにも大きすぎるから。

お金の管理関連記事

コメントを残す