目 次

つみたてNISAとiDeCoの出現背景

ここ数年、つみたてNISAとかiDeCoなんて枠組みが発表され、少しずつではありますが、国民のお金を残す事への関心が高まっています。

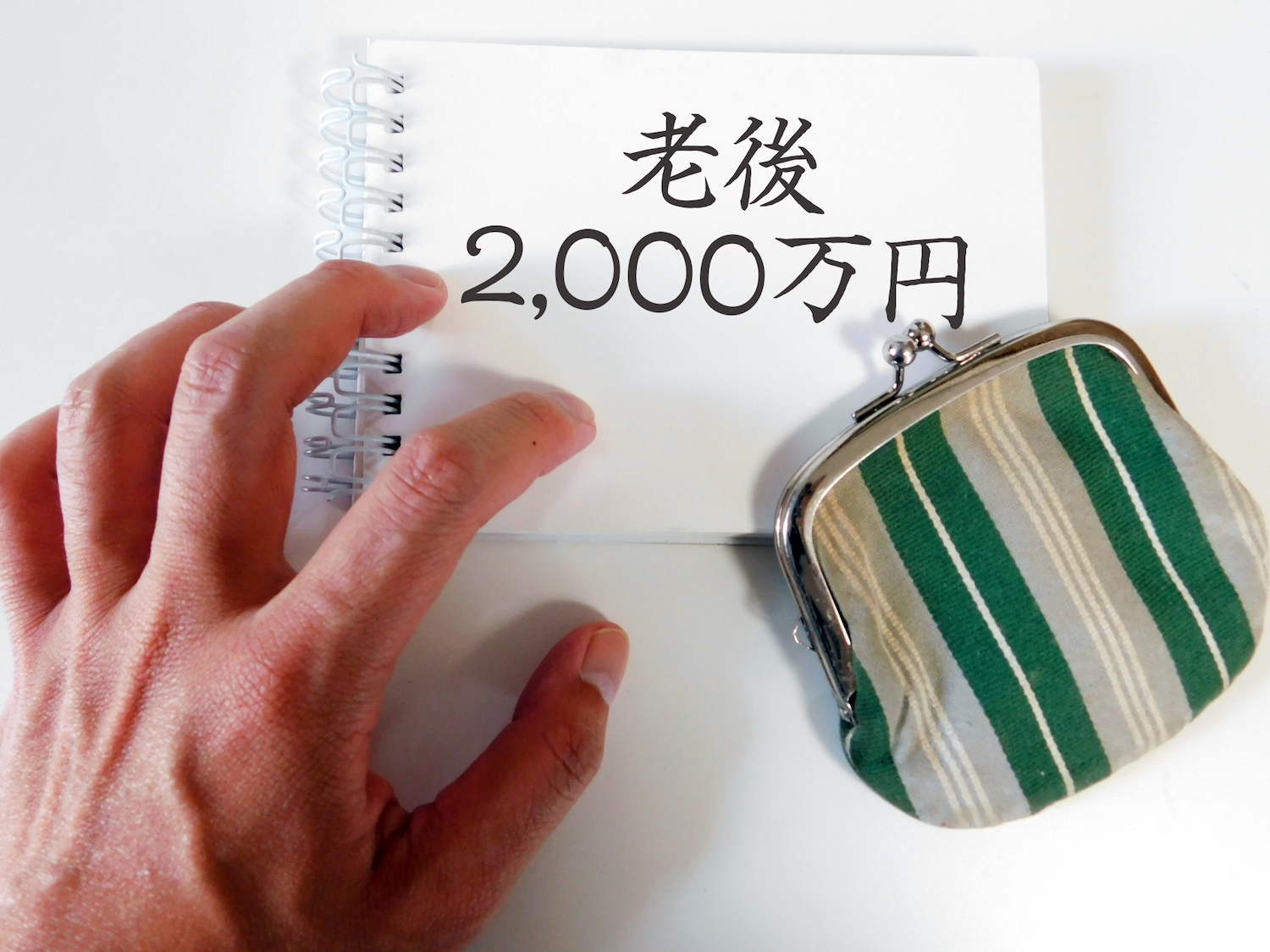

もっとほぐして言えば、「俺の(私の)老後ヤバイんじゃね? もらった給与使いっぱじゃ流石にどうしようもないよね。」という老後生活への危機感の高まりが浸透してきているようです。

もちろん公的年金をあてにしない人はいないでしょうが、それだけではある程度のゆとりある生活をするのは難しそうだという心配ですね。

これらの危機感や心配は的を射ていて、長い人生を生きてゆくためには、公的年金だけではなく、それにプラスして別途に貯めたお金がどうしても必要なのです。

こういった老後の生活問題は目新しくはないのですが、「老後2000万円不足する」というフレーズが一人歩きして、一気に国民全体の不安が大きくなり認識されていったのです。

その問題についての解説は前回アップした記事に詳しく載せてあるので、よかったらそっちを先に読んでください。

「老後公的年金だけの生活は2000万円が不足する」問題の理解と考え方

さて、少子高齢化社会における老後の生活問題対策として、政府は公的年金に加え私的年金の充実を図る重要性を訴えています。

そうして生まれた応援手段・スキームが、つみたてNISAでありiDeCoだったのです。

この記事では、つみたてNISAとiDeCoへの理解を深めるために解説をしていきます。メリット・デメリットとは何なのだ、そしてどう活用するのがよいのか等など。

つみたてNISAとよく似た名称の商品にNISAがありますが、これは運用期間が5年なので、年金用の長期投資とは意味合いが違っており、今回の説明からは省きます。

つみたてNISAとiDeCoの特徴比較

まずは両者の違いを一覧表にして見ていきます。

年齢資格

年齢資格ついては表記載の通りそのままなので問題はないと思います。

年間積立可能額

年間の積立可能額は、つみたてNISAの場合は40万円と一律です。

対し、iDeCoは公的年金の資格別に金額が異なります。その一覧表は以下の通りです。

この表の年間掛金上限額の違いを見てください。ご覧の通り、上限額が一番高いのは自営業者で、次に、第2号の中の企業年金のない事業所の会社員と公務員、そして、第3号被保険者ですね。

そういえば、(納税をしていない)専業主婦も加入可能です。

一方、ややこしいのが企業年金のある会社員ですが、事業所が企業年金に加入しているのかどうか、しているならDB・DCの片方or両方などか、一度会社に聞いてください。

そして、自分の所属がわかったら、それぞれに定められた上限までの金額の範囲で決めた金額を、毎月、会社の天引きか自分の口座の自動振替かで積み立てていきます。

次に、毎月の最低積立金額ですが・・・

- つみたてNISA:金融機関次第で最低は100円。つみたてNISA 金融機関別最低積立金一覧

- iDeCo:一律最低5,000円。

運用期間と中途払い出し

つみたてNISAは開始から2038年まで自由に運用できて、いつでも現金に戻すことができます。

対して、iDeCoは口座開始から60才まで運用し、60才以降でないと現金に戻す(解約)ことができません。そういう意味では公的年金と同じですね。ここは特に重要なので、「それでも大丈夫」と覚悟できる金額を積み立てなければなりません。

手数料

下の一覧表をご覧ください。

ご覧になれば一目瞭然。iDeCoが、金額の多寡はともかく「これでもか」というウザさです。

一方、つみたてNISAの方は、基本、投資信託に関する報酬と、商品によっては投信解約手数料が発生するくらいです(これらはiDeCoも同じ)。

iDeCoの手数料をもう少し詳しく見ていくと・・・

- ピンク(最初のみ):加入料2,777円は口座開設時の時のみに発生する国民年金基金連合会に支払う手数料です。

- レッド(毎月):103円は国民年金基金連合会に支払う月額手数料。64円は資産管理金融機関に支払う月額手数料

- ブルー:運営管理機関に対する手数料と口座いかんの際の手数料は金融機関によって取らないところが多い。

- イエロー(年金として受け取る度):振込手数料

- グリーン:投信にかかる手数料

iDeCoの手数料として、ピンクとレッドは一律なのでどこでもいっしょです。運営管理手数料はバラツキがありますが、0円の金融機関を選ぶのがいいと思います。

口座移管はほぼないでしょうし、あってもごく稀でしょうから、その手数料は気にしなくていいと思います。

毎月の手数料は、少額でも20年間積み上げれば結構な額になるので、0円で済むのであればその金融機関を選びます。

手数料の小さいところが必ずしもいいとは限らない、サービスの質の問題もある、などという論評もありますが無視で問題ありません。

さて、最後の投信にかかる手数料はほとんどが信託報酬と呼ばれるもので、一般的に年率で表されます。ザ〜っと横断的に投信商品の内容を見ますと、だいたい・・・

0.12%〜2.16%

くらいの間で、商品ごとにバラバラです。

一般的には、ファンドマネージャーが積極運用するアクティブ型投信の信託報酬は高く、パッシブ型投信は安い傾向にあります。ほとんどそうだ、と言い切っていいほどはっきりと分かれています。

信託報酬(運用管理費用)の商品別の差は、以下の一覧でご確認ください。

実は、信託報酬の高い安いは最終的な運用成績に大きく影響してきます。仮に運用成績がず〜っとプラスマイナス0だとして、毎年元本の2%を削る計算をしてください。恐ろしい事になります。

100万円を預けたとして、ひたすら20年間2%の手数料を取られ続けると、単純計算で元金は約66万7千円にまで目減りします。

以下に述べる選択基準なら結果的に信託報酬も低くなるので、どういう投信を選べば良いのかはしっかり理解してください。

その前につみたてNISAとiDeCoの一番のセールスポイントである税金面の優遇のお話をします。

重要なので、別の章にします。

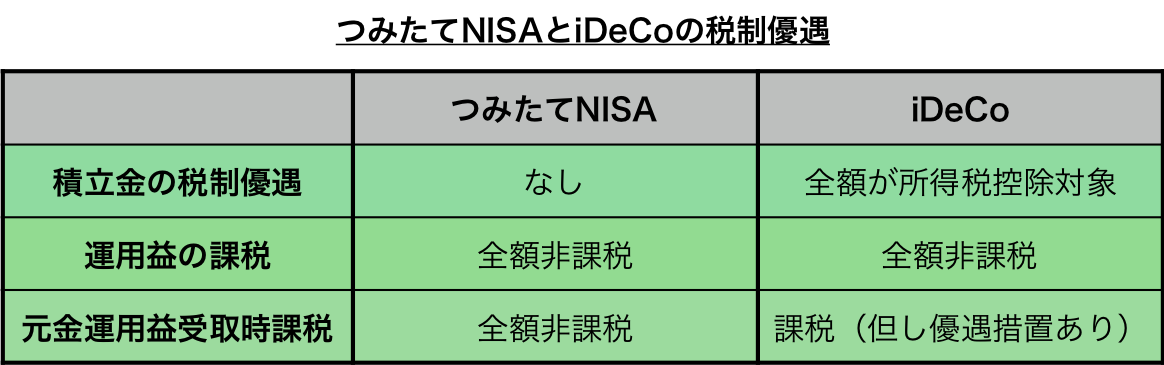

つみたてNISAとiDeCoの税金面の優遇

上に掲載した「つみたてNISAとiDeCo比較表」をもう一度見てください。緑で塗っている部分が節税に関する部分です。

そこだけを抜いて再度表示してみましょう。

つみたてNISAの税制優遇

運用益非課税の特典

つみたてNISAの特典は、積立金の運用益に対して課税されないことです。通常は毎年20.315%がかけられます。

運用期間中も将来全額解約して現金化した時も運用益に課税されることは一切ありません。

ですから20年間利益を出し続けることができたなら、その額がどんなに大きくても無税なので非常に美味しい制度です。

一方、利益が出せなかったり元本を割り込んでしまった場合は、この特典は全く意味をなしません。

iDeCoの税制優遇

支払った所得税の還付特典

この特典はつみたてNISAにはありません。

まず、預け入れた積立金は全て税額控除の対象になります。(先に表示した「iDeCoの掛金上限と節税効果」一覧表の右側欄に年間節税額が表記されていますが、これはあくまでも税率が一律20%と仮定した上での節税金額です)

では、正確な節税金額とは・・・それはあなたの所得税率と住民税率(10%)によって決まります。↓

例えば、あなたの年間所得が500万円であれば税率は20%ですね。そして住民税率は10%なので合計30%となります。

もし、あなたが公務員でiDeCoの掛金を上限いっぱいの144,000円掛けていれば、還付される金額は・・・

144,000 × (20% + 10%)= 43,200円

となり、43,200円が返ってきます。これを20年間繰り返したら当然20倍ですから、合計で864,000円が還付されます。すごい節税効果ですね。

また、上の速算表を見れば一目瞭然ですが、同じ額の積立をしても税率の高いほど、つまり所得金額の大きい人ほど還付金額も多くなります。

いずれにしても支払った所得税が返ってくる制度なので、元々所得税を支払っていない人が積立をしてもこの特権を受けることはできません。専業主婦がiDeCoをやってもこの還付金はゼロです。

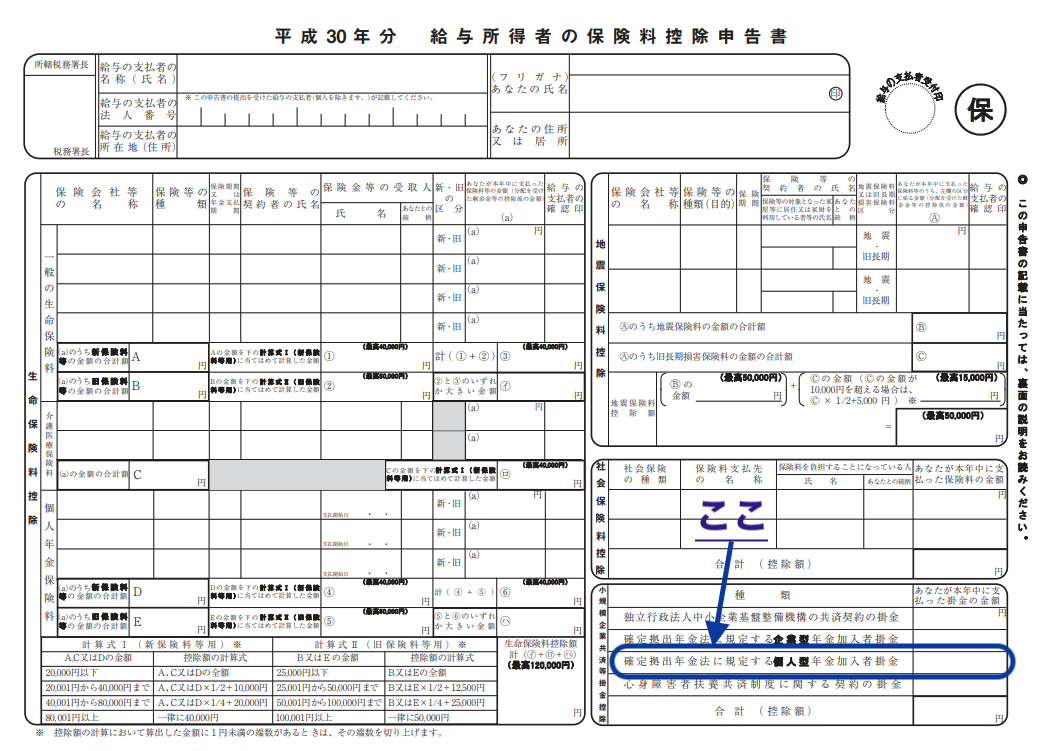

納めた所得税が還付されるのはわかりましたが、実際どうやって戻ってくるのでしょう?という疑問です。

事業主(会社)が積立金を自動天引きしてくれる場合

この場合は、毎月計算されて、その上で毎月振り込まれる給与に反映されます。なので、あなたは何もする必要がありません。

自分で口座振替をしている場合

この場合は、当然ながら何もしないでいると折角の所得控除による払い戻しが受けられません。そう、年末調整か確定申告が必要なんですね。

小規模企業共済等掛金払込証明書というのが送られてくるので、それを元に、年末調整の給与所得者の保険料控除申告書の該当欄に年間支払い総額を記入します。

個人事業主や高額所得者は年末調整に代えて確定申告をします。今は、国税庁 確定申告書等作成コーナーで簡単にできますよ!

運用益非課税の特典

これはつみたてNISAとおなじです。

引き出し時の注意点

ここ、メチャクチャ大事なのでよく理解してくださいね。

つみたてNISAと違ってiDeCoの積立金と収益の合計金額は引き出し時に課税対象となります。ただ、優遇措置があるので、それを知って上手に活用する必要があります。

感覚的には、「運用中は絶大なる節税効果があるとしながら、出口で税金取るなら意味ないでしょ。何考えてんの?」となった方も多いのではないでしょうか。

確かにそうは思いますが、決められた制度の中で出来るだけ有利になるよう行動するほかはないです。そこを忘れなければ、ちゃんと最後まで有利でいられます。

で、引き出しについては・・

- 退職一時金のように一括で引き出す方法

- 事前に決めた回数に従い年金方式で受け取る方法

の二種類があります。それぞれについて説明します。

一括受取の場合

退職所得控除の適用を受けられます。退職所得控除額計算には勤続年数が必要だが、iDeCoではその代わりに加入年数を使います。

(20年間積立てた場合の控除額計算例)

- 控除額:40万円 × (加入年数)20年間 = 800万円

仮に年間144,000円積み立てると20年間の合計は2,880,000円となります。

この金額は控除額の800万円より低いので課税所得金額は0となり、ですから、納税額も0円となります。

ここで絶対に覚えておくべき注意点があります。それは、本来受け取るべき、勤め上げての退職金も同じく退職所得控除の対象になることです。

つまり、iDeCoで積立てた金額と本来の退職一時金の合計が退職一時金の金額になるので、その状態で納税金額を計算すると不利になるケースがあります。(特に、本来の退職一時金が多ければ多いほど)

で、対応策として結論だけを書きますが、5年以上離して受け取ってください。例えば、60才でiDeCoの積立金を受け取り、65才で本来の退職一時金を受け取る、といった具合。

こうすれば控除額計算で双方の影響を受けることは全くありません。

※ 5年以上離す根拠:退職所得の源泉徴収義務 129ページ上から9行目「ニ」に書かれている内容の逆読み

年金式受取の場合

60才から年金方式(分割受取)も選択できます。受取期間や年間の受取回数も指定できます。

また、年金方式で受け取る場合は雑所得としての課税対象になりますが、年間受取金額が以下の条件を満たす場合は無税です。

- 65才未満の場合:70万円

- 65才以上の場合:120万円

但し、iDeCo積立金の年間受け取り金額が70万円・120万円の範囲に収まっていても、他の公的年金との合算になるので、オーバーすれば課税対象になってしまいます。

私なら年金式の受取方法はとりません。

振込料がバカになりません。振込回数 × 432円 が取られるのです。それに、口座が生きていると「何とか手数料」がついてくるので、それが嫌です。

わざわざ関係機関に手数料を取られるくらいなら一括で受け取ります。

投資信託は何を基準に選べば良いか

先に提示したつみたてNIDSとiDeCo比較表を見ていただくと運用できる商品というのがありますね。

- つみたてNISA:投資信託

- iDeCo:投資信託・定期預金・保険商品

となっています。

どちらの口座を作るにせよ、作る以上は長期にわたり運用をしていかなければなりません。

iDeCoには投資信託の他、定期預金と保険商品という選択肢がありますが、両方とも利率が限りなくゼロに近いので、運用商品としては適切とは言えません。

ただし、節税効果のみを狙うなら、ひょっとしたらそういう選択肢もあるかもしれません。

そうではなく、やっぱり運用がしたい、運用利益を乗せていきたいとなれば投資信託を選ぶ以外にはありません。

そこで、何を基準にどの商品を選ぶのかが、非常に大切になってきます。その前に、最初の心得は・・↓

ここで一番大切なことを先に言っておきます。

- 投信銘柄を金融機関に相談してはいけない

- 金融機関のおすすめ投信銘柄には乗らない

これは強烈に心に刻んで欲しい言葉です。詳細は述べませんがちゃんとした理由があります。

自分で調べて自分の判断で商品を選ぶ以外に道はありません。その考え方は下に述べます。

さて、いよいよ投資信託とその選び方の基本の説明をしていきます。

インデックス投信をお勧めする理由

投資信託には二つの種類がありまして・・・

- インデックス運用・・・日経平均やS&P500などのインデックスに連動する運用

- アクティブ運用・・・ファンドマネージャーが自由に銘柄を選択組み合わせしベンチマークとする指数を上回るように目指す運用

アクティブ運用の投信は信託報酬という手数料が高いです。だから、日本ではアクティブ型投信が多くて金融機関はこれを勧めてきます。

しかし、アクティブ型だから高利回りがインデックス型より期待できるかというと、チャンスはありそうで現実は決して甘くはないです。

では、インデックス投信を選択するのがいいのか? 結論として、私はそうすべきだと考えます。手数料が相対的に安く、ギャンブル要素がなくて安定的な運用が見込める可能性が高いからです。

世界的に有名な投資会社バークシャー・ハサウェイを率いるウォーレン・バフェットは、半世紀で資産を7000倍に増やした奇跡の伝説的投資家です。

その彼が年に一度株主に送るのが「株主への手紙」です。2013年バフェットは、一般の個人投資家に対し、以下のような投資法を手紙の中でアドバイスしました。

S&P500に連動する低コストのインデックスファンドに投資することが最適だ

実はこのアドバイスは、高い実績や多くの比較検証の上に乗った非常に重い価値のある言葉で、継続的に有効性を持つアドバイスなのです。

インデックス投信なら何でもいい?

各国の代表的な指標をインデックスとする投資は、言い換えれば、その国の成長率に投資するとも言えます。

ここで、長期にわたる日経平均のチャートとS&P500のチャートを見比べてください。

約35年間の比較です。その差は、もう火を見るより明らかでしょ。これを見て、誰が日経平均インデックスの投信なんかを買いたいと思いますか?

S&P500インデックスの投信なら上記35年間のどの時期に購入しても、10年以上保有していればプラスになります。

とにかくロングタームなチャートを見なければいけません。20年の投資をするのに、1〜5年の実績をチャートにしたものを見たって判断のしようがないのです。

さて、長い期間にわたり成長を続けてきたS&P500ですが今後も大丈夫なのでしょうか。そして、日経平均は今後もジェットコースターなのでしょうか?

日銀砲とアメリカのプライム労働者

日本のマーケットは日銀の買支えでもっている

日本銀行は毎日毎日ETF・設備投資ETF・J-REIT を買い続けており、2019年3月末時点のETF保有残高は、なんと29兆円にも及びます。

これはもうマーケットの価格コントロールと言って間違いなく、自由主義経済というより社会主義経済でしょ。それでいて、チャートはあのザマですよ

日銀が湯水のように買い支えているのに株価はなかなか上がらない。日銀がいなくなれば株価はどうなるのでしょう? というか永遠に買い支え続けることなんて出来ないわけですから。

こんな官製相場の指数に連動した投信をお勧めすることは流石にできません。

アメリカの国内消費はプライム労働者にかかっている

アメリカのGDPは60%が個人消費です。ここの動向が今後のアメリカを占う重要な要因になります。

ちなみにトランプ大統領が大好きな貿易問題ですが、アメリカのGDPに占める貿易の割合はたった8%です。実質的に問題があるから騒いでいるのではないのがよくわかります。

さて、アメリカの個人消費を支える最も重要なカギは若年労働者の増減です。これがダメになると住宅も小売もみんな崩れてきます。じゃあ実際はどうなのか。

結論は、向こう30年は安泰と言われています。ここまで長期にわたり主力労働層が安定しているのは、先進国の中ではアメリカだけです。

したがって、S&P500インデックスの投信は極めて安全である可能性が高いといえます。

ただし、さらにその先は移民政策の影響や出生率の動向で、アメリカ経済も変化していく可能性はあります。

バフェットの言葉アゲイン

- S&P500に連動する低コストのインデックスファンドに投資することが最適だ

実際の商品銘柄

具体的な商品銘柄は、ご自分で探してください。つみたてNISAとiDeCoには最初から決められた商品があり、その中からの選択になります。

従って、自由に海外の商品を買うわけには行かず、決められた商品の購入を通して運用する必要があります。この辺は一長一短で、言いたいこともあるのですが控えます。

「”つみたてNISA” “S&P500インデックス”」とか「”iDeCo” “S&P500インデックス”」とかでググれば、それなりの検索結果は得られます。”〜”とダブルコーテーションで挟むのがいいように思います。

もし不幸にして金融機関のお勧め銘柄の話を聞く羽目になったら、ここの記載内容を思い出してください。

例えば「この投信は非常に成績が優秀で過去3年の実績を見ると、平均年20%でまわっています」と言われた場合、どう考えたらいいか?

まず・・・

- 短期間の成績にフォーカスしても意味がない、と考えます。

次に・・・

- 20%のレバレッジはダウンサイド側にも同様ですから、年間で100万円が80万円になる可能性がある投信なんだ、と考えます。

この二つを忘れななければ余裕で無視できます。

ちなみに私が実際に投資している(私的年金騒ぎよりずっと前から)アメリカのETFのチャートをご覧に入れます。具体的な銘柄は控えますが、低コストで有名なバンガード社の、S&P500よりもっと幅広くアメリカを買うEFTです。表示期間は約10年間です。

つみたてNISAとiDeCoのどちらがいいか

それぞれの商品特徴や投資対象について述べてまいりました。

どちらで運用するにしても対象商品は変わりません。じゃあ、どちらの口座を持つのか、それとも両方持つべきか?

これは、判断の基準が何かで決まります。もう一度上に掲げた比較表をここに示します。

かなり商品性格が違うので特徴をよく理解した上で判断して欲しいのです。

投資資金が潤沢

この場合は両方の口座を開いて同時運用をすればいいです。

年間積立可能額の多い方

多い方で運用したい場合は、自営業者以外はつみたてNISAを選択

引き出し可・不可

いつでも引き出し可能がメリット・・つみたてNISAを選択

60才まで引き出しできないのがメリット・・iDeCoを選択

節税効果

引出し時は一括を選択し、且つ、退職一時金支給時より5年以上前に受け取れるなら(iDeCo受取60才、退職一時金受取65才など)、iDeCo選択が有利

支払い手数料の少ないほうがいい

そこだけを見るならつみたてNISAを選択

投信で運用したくない

ほぼ利率ゼロ%でも兎に角安定性の高いのが良ければiDeCoを選択

まとめ

つみたてNISAとiDeCoの特徴、そして投資対象商品についてかなり詳しく説明してきました。一覧表もできる限り作成しましたので参考にしてください。

また、文中ウォーレン・バフェットの言葉を紹介しましたが、この人は本当に投資の神様なので、出来たら一度は著書を読んでみてください。世界最高の投資家の話は無駄にはなりません。

最後に、4つ申し上げて終わります。

- 投資には対象が何であってもリスクはつきもの。海外投資であれば最低為替リスクがつきます。リスクを怖がるんじゃなく、よく知っておくことが大切。

- 結果を人のせいにしない。ここから抜け出せなければ、あなたは投資には向いていない。

- 身銭を投資に当てない。老後を見据えた長期投資なのに途中で引き出しをしたら意味がなくなってしまう(そもそもiDeCoはそれができない)

- 投信に積立投資したなら短期の値動きに一喜一憂しない。丁々発止をやっているわけではないので。それだけに銘柄選びは慎重に。

コメントを残す